撬动6000万用户,快手攻进巴西电商!

作者 | 亦昕

声明 | 此文章版权归品牌方舟所有,未经允许不得转载

同样是短视频巨头,相比在国内与抖音短兵相接的状态,快手在海外市场的动作似乎更加低调。

出海沉浮7年,外界却频频传来负面的声音:持续亏损、烧钱换量、高开低走......

面对诸多的质疑声,快手却未曾停下脚步。品牌方舟获悉,日前,快手旗下短视频应用Kwai正式宣布在巴西推出电商平台Kwai Shop,进一步拓展其业务版图。根据官方说法,Kwai Shop 是目前巴西市场上唯一一家全闭环内容电商平台。

相较于TikTok在国际市场的迅猛之势,Kwai显得有些不愠不火,不仅避开了其所在的重心市场欧美,且商业化进展也多有曲折。

据了解,目前Kwai Shop已在国内开启招商,并提供商家自运营和全托管两种运营模式。在此次高调的布局背后,是Kwai彻底向内容电商转型,还是一次商业化探索?第一站又为何选择了巴西?

快手的出海史,要追溯到2017年。彼时,快手国际化战略初步开启,先后进入巴西、印尼等市场。

早期阶段,快手通过大规模的广告投放、烧钱营销的方式换取了一波流量。2018年上半年,Kwai的下载量曾登上了在巴西、印尼、韩国等国家的Google Play和App Store榜单第一。

2019-2021年期间,快手曾多次重整国际化业务,并作为重点项目推进,但并没有激起太大的水花。

相较于以欧美为布局核心的字节,快手选择以拉美、东南亚为第二曲线,重点投入巴西、印尼、越南等新兴市场。经过不断地探索和尝试,快手在海外迎来了“第二春”,虽然仍未跳出亏损泥潭,但业绩却在逐步回暖。

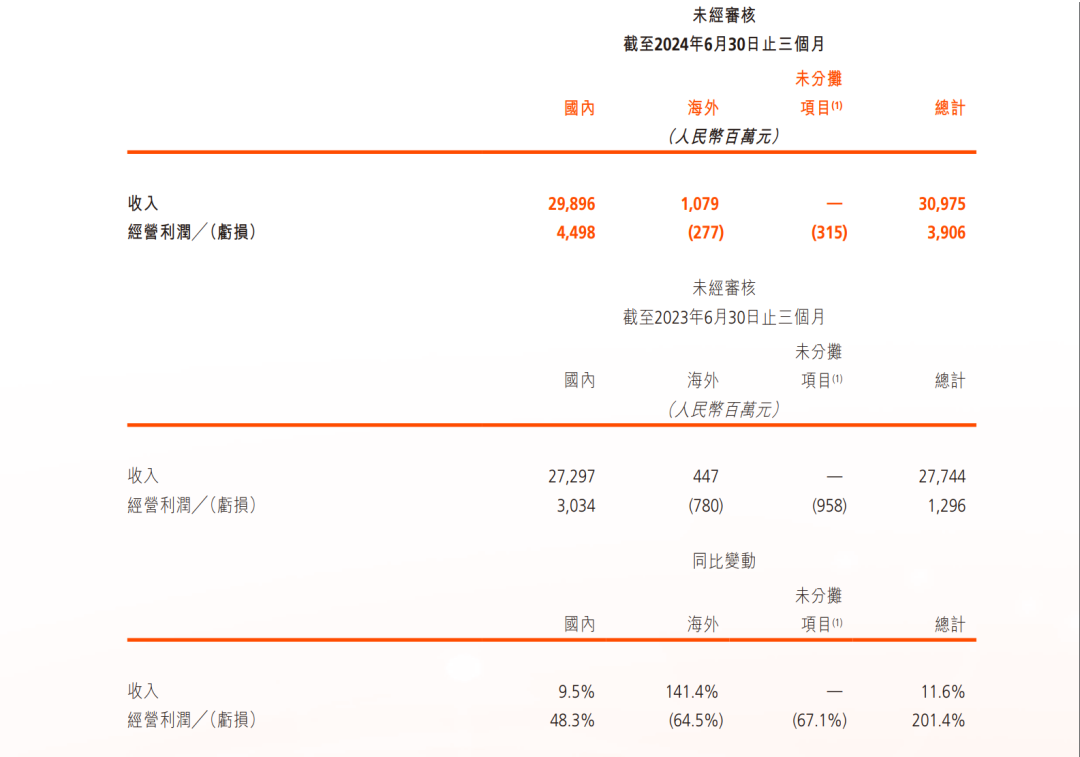

根据快手财报,在变现能力方面,其2024年第二季度海外收入达到人民币11亿元,同比提升141.4%。海外业务的线上营销收入同比增长超200%,环比持续攀升。随著海外变现效率的提升,经营杠杆效应持续释放,2024年第二季度海外业务的营业亏损为人民币2.77亿元,同比减少64.5%。

图源:快手财报

据了解,此次快手推出的Kwai Shop在2023年年底就进入了测试阶段,在2024年实现日购买订单增长1300%,其中,电子产品、家居用品和化妆品成为最畅销品类。

Kwai Shop是目前巴西市场上唯一一家全闭环内容电商平台(指用户从发现商品、产生兴趣、完成购买到享受售后服务的整个购物旅程都可以在同一应用程序内部无缝进行,无需跳转到外部网站或应用的购物体验)。

同时,它提供商家自运营和全托管两种运营模式,目前已覆盖巴西全域 27 个州,服务2亿+消费者。重点类目包括汽车、家用电器、家居生活、运动户外、文具、母婴用品等。

根据官方说法,KwaiShop拥有五大核心优势:

-

6000万月活用户,不愁流量;

-

数百万创作者加持,不愁曝光率;

-

全链路电商服务,降低运营难度;

-

灵活的入驻和运营模式;

-

丰富的平台激励补助,孵化期商家佣金低至2%。

图源:KwaiShop

快手海外电商行业负责人-马丁表示:“从年初到现在,短视频给所有商家带来的单量回报已经有了超20倍的增长。我们会持续做大促的营销对补策略,让平台和商家携手,把终端的价格打低。”

从目前平台的定位和策略看起来,Kwai Shop主攻下沉市场的概率较大。

为什么Kwai Shop率先在巴西推出?

品牌方舟认为,这不仅符合Kwai重点以拉美、东南亚为核心市场的布局,更是对巴西社交电商发展前景的看好。

在跨境电商圈,流行着这样一句话:拉美是跨境电商最后一片蓝海。

ResearchAndMarkets报告显示,拉丁美洲B2C电商市场正在显著增长,预计到2026年价值将超过8000亿欧元。

据了解,拉美地区超过50%在线用户经常在线上平台购物,2023年B2C电商市场年复合增长率超过9%。

根据NIQNielsen 最新报告数据显示,2024年上半年,巴西电商市场的总销售额(GMV)达1603亿雷亚尔(约合 286.6 亿美元),与去年同期相比增长18.7%。

其中,拉美地区近80%的社媒用户为活跃购买者,而巴西消费者通过社媒平台网购的比例达到了51.3%,超过了部分西方发达国家。

2024 年,巴西共有 1.44 亿用户使用社交网络,占全国总人口的66.35%。巴西人均每日花费接近4小时使用社交媒体平台,消费者高度依赖社交媒体获取商品信息和购买建议。

值得一提的是,在美国屡次碰壁的直播电商,在巴西的效果也出乎意料地好。2023年,巴西在直播电商的互动和销售等指标都跃升至全球第二,仅次于中国;有61%的网购消费者有过直播购物的经历。

此外,在WhatsApp、Instagram、TikTok等平台的“前人种树”下,巴西在发展内容电商时有着天然的优势,是一片社媒平台生存的绝佳土壤。种种数据表明,无论是在电商规模,还是用户习惯上,巴西的社交电商潜力不可小觑。

而快手也正是看中了这些潜在优势,近年来逐步在巴西排兵布阵,不仅花大手笔投资,在本土化方面也下足了功夫。

据报道,2022年,马宏彬成为快手国际化业务负责人后,给国际化业务商业化团队提出的要求是:把更多的时间放在当地,只在西二旗做不好出海业务的本地化。

为迎合本土用户的喜好,快手开始赞助美洲杯、世界杯、巴西足球队、足球俱乐部等活动,还在当地推出了短剧,赢得了众多“巴西老铁”的青睐。

图源:Google Play

据悉,自2019年进入巴西以来,快手已在当地投资超过70亿雷亚尔,巴西无疑是其国际化战略的要地之一。

如今,巴西已经发展为快手最大的国际市场,占海外收入的80%以上,占中国以外日活用户的50%。在巴西,每天约有6000万人使用Kwai ,平均使用时长达80分钟。2024年第二季度,巴西日活跃用户同比增长15.4%。

显然,Kwai已在巴西生根发芽,也给巴西带来了变革性的内容生态变化。

一向主张烧钱扩张的Kwai,也开始要在海外回血了。

不过,Kwai在巴西市场获得的阶段性胜利,并不意味着其电商业务能够“高枕无忧”。在群雄环伺的巴西,Kwai Shop仍面临诸多挑战。

首先是市场竞争层面。当前,巴西电商市场由多个强势玩家主导,包括老牌本土平台美客多、日益壮大的Shopee、新入局的TEMU等。而Kwai Shop在短期内的主要竞争对手会是Temu和Shopee。

据了解,得益于价格优势和推广策略,Temu自6月份登陆巴西以来,快速取得了用户的认同。当前,已跻身巴西最常用的三大购物应用之列,仅次于美客多(3500万用户)和Shopee(3400万用户)。其9月份活跃用户达到2500万,增长了31%,超过速卖通、Magazine Luiza等长期竞争对手。

自今年5月以来,Shopee在巴西的访问量排名就多次超过亚马逊,位列市场第二。同时,早在2022年,Shopee就在巴西开启了直播电商业务,相关负责人表示:过去一年,Shopee巴西站通过直播电商业务达成的收入增长了超过十倍。

一个是老牌选手,一个是新生代玩家,二者的实力毋庸置疑,对电商新面孔Kwai Shop而言,它将直面上述平台的挑战。

其次,在本地化运营层面,Kwai Shop也面临着多重制约,如巴西的电商基础设施和物流效率一直是电商平台发展的“拦路虎”。尤其是与Shopee和Temu这些已经具备一定物流体系的竞对相比,Kwai Shop的竞争优势并不明显。

同时,巴西消费者对价格比较敏感,下沉用户群体较大,在主攻低价市场的Temu面前,更加考验Kwai Shop的供应链和成本控制能力。

图源:Kwai

再者,虽然巴西的社媒环境较为成熟,且电商规模也在不断增长中,但作为一个全新物种,当地用户对全闭环内容电商的接受程度还有待观望。

不过,Kwai在巴西当地的流量优势,Kwai Shop可以通过短视频和直播电商的形式迅速切入市场,吸引年轻用户和注重性价比的消费者。

而要想提升竞争力,则需要Kwai Shop对巴西本地化运营、物流体系、供应链整合等方面加大投入,顺利推进本地化策略,在直播电商、短视频与电商整合方面逐渐形成差异化优势。

随着直播电商在巴西市场进一步成熟,Kwai Shop将有望在巴西市场与Shopee、Temu等玩家形成三足鼎立的局面。

正如官方所强调的“Kwai Shop是巴西唯一一家全闭环内容电商平台”,Kwai Shop不但是一次大胆的商业化探索,同时也给巴西的电商市场再添了一把新火。

国内品牌

Worx | CableCreation | Costway | Momcozy | Bambu lab | 洛克兄弟 | Commense | 西昊 | JOVS | xTool | Neewer | 小熊电器 | 雷神科技 | Bitvae | 优贝 | SHARGE闪极 | PatPat | Livall | Amazfit | Soundcore声阔 | SharkNinja | HTVRONT | FunnyFuzzy | Timekettle | 牧高迪 | 漫步者 | Birdfy | LovelyWholesale | GANCUBE | 3DMakerpro | 松灵机器人 | 极米科技 | Velotric | AKASO | 花西子 | Oraimo | 石头科技 | Maono | 泡泡玛特 | 恒林股份 | 汉阳科技 | 雷鸟创新 | 小佩宠物 | Halara | Akko | Cupshe | 宇树科技 | Furbulous | SHEGLAM | Amos | Sweetcrispy | 骆驼 | Revopoint | Torras | 元鼎智能 | Plaud Note | VEVOR | RingConn | 若态科技 | JisuLife | Beatbot | Flextail | 闪极 | Yeelight | 布卡星 | 哈尔斯 | Cosori |

海外品牌

Gorpcore | Chamberlain Coffee | Elvie | FIONAGO | Lovevery | Guru Nanda | Athena Club | Cotopaxi | Everlane | APORRO | Christopher Ward | Aventon | Beekman 1802 | Alo Yoga | THINX | Aelfric Eden | Yoto | SparkPaws | Simple Modern | Tonal | Lume Cube | Tortuga | Renpho | jELLYCAT | Salomon | Akunbem | ORORO |

品牌榜单

3C | 户外 | Ebike | 家居 | VR | 食品 | 美容 | 清洁家电 | 服饰

品牌融资

2023年Q1 | 2023年Q2 | 2023年Q3 | 2023年Q4 | 2024年Q1 | 2024年Q2

行业报告

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

下一篇:无效广告投放OUT!学会这几招,精准锁定高潜力ASIN作为亚马逊广告投放目标!

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。