跨境电商必知:墨西哥RFC税务常见问题解析

在当前跨境电商的全球布局中,墨西哥市场日益受到关注。然而,要在墨西哥成功开展电商业务,了解当地的税务规定是必不可少的。今天,我们就来探讨一些关于跨境电商墨西哥经营税务的常见问题。

一、墨西哥经营涉及的主要税种

墨西哥的税收体系分为联邦税和地方税。联邦政府实行的是所得税和增值税双主体的复合型税制结构,主要税种包括所得税(企业所得税、个人所得税、资本利得税)、增值税、财产税、进出口关税、工资薪金税等,还包括对一些特定商品和服务征收的消费税。地方政府有权征收的税种有不动产税、工资薪金税、不动产交易税、经营资产税等。

二、常设机构的认定

我们所说的“常设机构”是指企业进行全部或部分营业的固定场所,比如管理场所、分支机构、办事处、工厂、作业场所等。使用海外仓时,如果是专门为储存、陈列、交付本企业商品的目的而使用的设施,或者是专门为其他辅助性活动而设置的固定营业场所,按协定来说通常是不属于常设机构的范围。

那么,直播电商构成常设机构吗?

这要看具体情况,如果直播间在国内搭建,直播主要人员也在国内,货物发往当地,一般不构成常设机构;但是如果销售的主要要素是在当地,比如直播场所、直播主要人员在当地,货物也是在当地直播间完成销售,那就有可能构成常设机构,应该在当地履行纳税义务。

三、AMAZON 预扣卖家所得税的原因以及注册税号后的变化

在墨西哥没有设置常设机构的非居民,在特定情况下,其来源于墨西哥的收入需要预提所得税,预提税由扣缴代理人进行预扣,扣缴代理人通常由支付款项方担任。所以 AMAZON 会预扣卖家 20% 的所得税。

当卖家注册税号并完成后台信息维护后,AMAZON 一般会停止预扣。这可以参考中墨2005年9月12日在墨西哥城签订的对所得避免双重征税和防止偷漏税的税收协定“第四条”中关于居民纳税地的一些规定:“缔约国一方居民”一语是指按照该缔约国法律,由于住所、居所、管理所在地、注册地或总机构所在地,或任何其他类似标准,在该缔约国负有纳税义务的人。

四、墨西哥加征关税与美国的关系

墨西哥与 52 个国家(不含中国)和地区签署了 14 项自由贸易协定,成员国可享受关税最惠国待遇。美墨加之间还有关于零关税的协定。当前,墨西哥的外商投资中有 48% 来自美国,并且墨西哥去年已经成为美国的第一大进口国。在美国对中国进口商品加征关税后,中国制造业也加大了对东南亚和墨西哥的投资,部分企业也借此途径将商品销往美国。

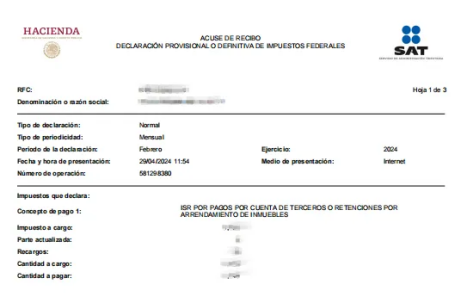

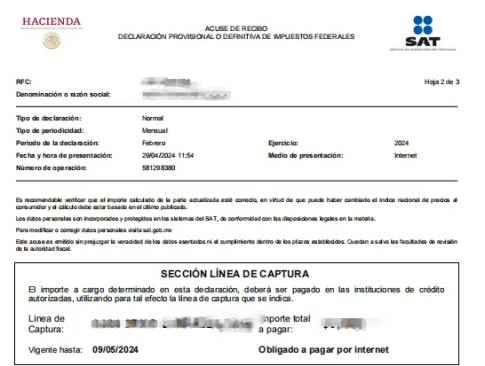

五、墨西哥的纳税方式及申报表

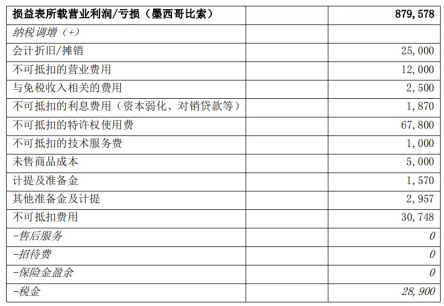

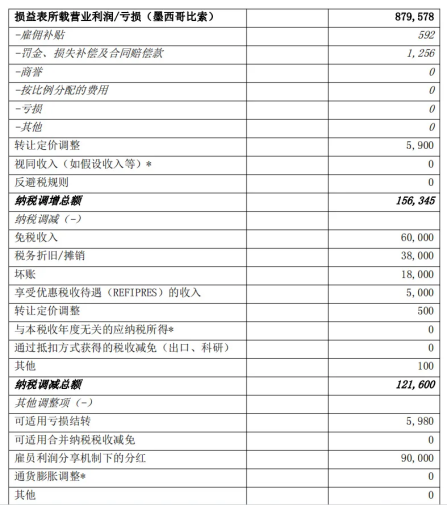

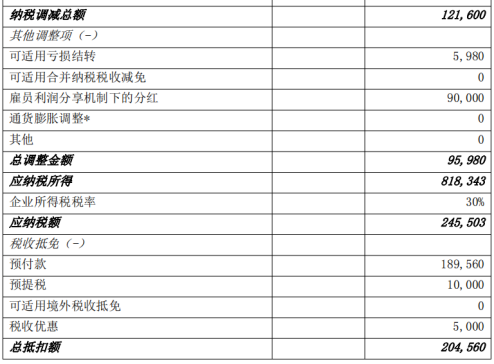

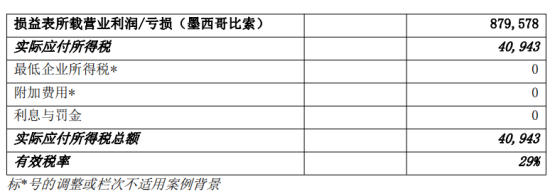

1.企业所得税:

需要在纳税年度截止后三个月内申报并完成缴款,申报及缴款截止日期为 3 月 31 日。如果纳税人缴税有困难,可以申请 3 年内的分期缴款,支付分期利息。和中国一样,墨西哥的企业所得税也有季度和月度预缴。以下为年度纳税申报表内容:

2.个人所得税:

居民纳税人需要根据自己来源于全球的所得依法缴纳所得税,非居民纳税人如果通过常设机构在墨西哥进行企业性质活动或独立性服务,也需要缴纳所得税。

以下是为墨西哥居民个人所得税的税率表;(墨西哥比索兑换1人民币在0.4左右,目前无法直接兑换,只能通过美元、欧元、日元等其他币种进行间接兑换)

3.增值税:

在墨西哥提供商品和劳务、进口商品或服务的个人或法律实体为增值税纳税人。增值税纳税义务的判定主要依据在于交易发生地(如:墨西哥境内),而不是在于纳税人的税收居民身份或者商业活动类型。

自 2020 年 6 月 1 日起,非居民纳税人通过数字平台或者互联网向墨西哥境内的服务接收方提供服务属于增值税征税范畴。目前墨西哥增值税的标准税率为 16%。特定区域特定地区可降到8%。

以上说明增值税作为流转税,以业务发生行为所在地判定纳税义务。

跨境电商主要涉及到货物进口和平台销售两个环节。销售环节针对非居民企业,平台有代扣缴的义务,如果卖家有进项税款需要抵扣,可以按照税务代理要求的格式提交文件。

4.关税:

墨西哥经济对进出口贸易依赖度较高,给予进出口企业较大优惠力度,还有进口税退还方案等政策。

5.其他税费:

包括不动产税及不动产交易税、消费税、环境税、分支机构税、工资税 / 社会保险缴款、经营资产税、利润分享税、机动车税等。

以上就是关于跨境电商墨西哥经营税务的一些常见问题解答,希望对大家有帮助。在开展跨境电商业务时,务必确保税务合规,才能实现业务的可持续发展。

如需了解更多墨西哥RFC资讯,请联系沙之星跨境客服:shazhixing09,或者扫描下方二维码添加好友,加入墨西哥卖家交流群~

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

上一篇:最新!2024上半年国货美妆上市公司TOP 10排行榜出炉

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。