亚马逊10月重大变革,加拿大新增数字服务税(DST)

# 点击蓝字 关注我们 #

这是跨境易税通第681篇原创文章,正文1209字,阅读约3分钟。

根据公众号平台最新的推送规则,如果不想错过跨境易税通的文章,记得标星标哦,以前加过的也需要重新添加,这样每次新文章推送才会第一时间出现在你的订阅列表里。

人生总会有遗漏,但是不要忘记“添加星标”哦! !

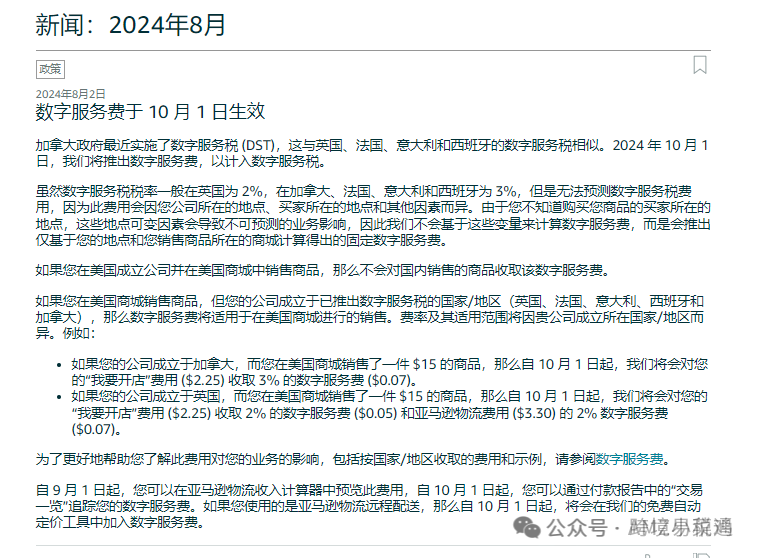

近期,亚马逊美国站、墨西哥站、加拿大站发布了“数字服务费将于10月1日起开始生效”公告如下:

2024年10月1日,加拿大政府正式实施数字服务税(DST),这标志着加拿大加入了英国、法国、意大利和西班牙等国的行列,开始对数字服务进行额外的税收征收。为此,亚马逊也将推出数字服务费,以应对这一变化,并帮助卖家适应新税收环境。

什么是数字服务收入?

适用于数字服务税的数字服务收入包括:

-

在线平台服务收入:通常通过提供一个在线平台来帮助卖家和潜在买家匹配商品和服务。

-

在线广告服务收入:通常通过提供用于投放在线定向广告的服务而获得的收入,包括促进在线定向广告的投放,以及提供在线定向广告的数字空间。

-

社交媒体服务收入:通常通过提供社交媒体平台而获得的收入,该平台促进用户之间或用户与特定数字内容之间的互动。

-

用户数据收入:通常通过销售或许可来自在线市场平台、社交媒体平台,或在线搜索引擎用户的数据而获得的收入。

只有来自加拿大的范围内收入与DST相关,其规则根据收入的性质而变化。

DST适用于哪些类型卖家?

DST适用于同时满足两个收入门槛的大型企业,无论是外国企业还是国内企业。

-

总收入门槛:如果纳税人或其集团在某个日历年结束的纳税人或集团的一个财年中从所有来源获得的总收入达到或超过7.5亿欧元,那么该纳税人或集团将满足后续日历年的这个门槛。

-

加拿大范围内收入门槛:如果纳税人(或纳税人的合并集团,如适用)在某个日历年获得超过2,000万加元的加拿大范围内收入,则该纳税人将满足该日历年的此门槛。然而,如果纳税人在某个日历年获得超过1000万加元的加拿大范围内收入,即使没有应支付的数字服务税(DST),也仍然需要注册并申报DST。

什么时候需要申报和纳税?

数字服务税(DST)法案要求达到DST门槛并有义务支付3%DST的纳税人提交年度纳税申报表,并在日历年后的次年6月30日之前支付任何应缴税款。

注:受影响的企业必须在2025年1月31日之前向加拿大税务局(CRA)注册,并在2025年6月30日之前提交其第一份DST申报表并支付任何相关税款,否则可能面临罚款和利息。

数字服务费的推出是亚马逊为应对全球数字税收政策变化所做的一项重要举措。对于跨境电商卖家而言,了解和适应这一变化至关重要。

最后,给大家推荐易税通的精品线下课程,第43期《跨境电商财税合规方案培训课程》将于9月20日~21日在深圳开班,为期两天一夜的学习之旅,结合最新的政策,多案例、多角度、全方位进行税务风险解析,让学员了解最新税务征管趋势;通过多个财税案例,辅助企业财税合规,规避风险,降低税务成本,为企业跨境出海保驾护航!

有需要的跨境电商老板或财务人员,请扫描下图末尾的二维码咨询报名!

大家都在看:

分享

收藏

点赞

在看

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

下一篇:快快来看!Donigerlawfirm律师所代理面料花色版权图发案,案件号:24-cv-5666

上一篇:9.10 云朵吸管盖,挂钩,狗训练带,枕头等欧洲方面的侵权!

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。