七五报告 | 解读东南亚镍矿资源(下)

随着新能源产业链下游需求的快速增长,上游的原料市场也成为企业竞相布局的赛道。东南亚拥有丰富的自然资源。我们将分两期带大家整理和总结东南亚镍矿情况。

印尼镍产业

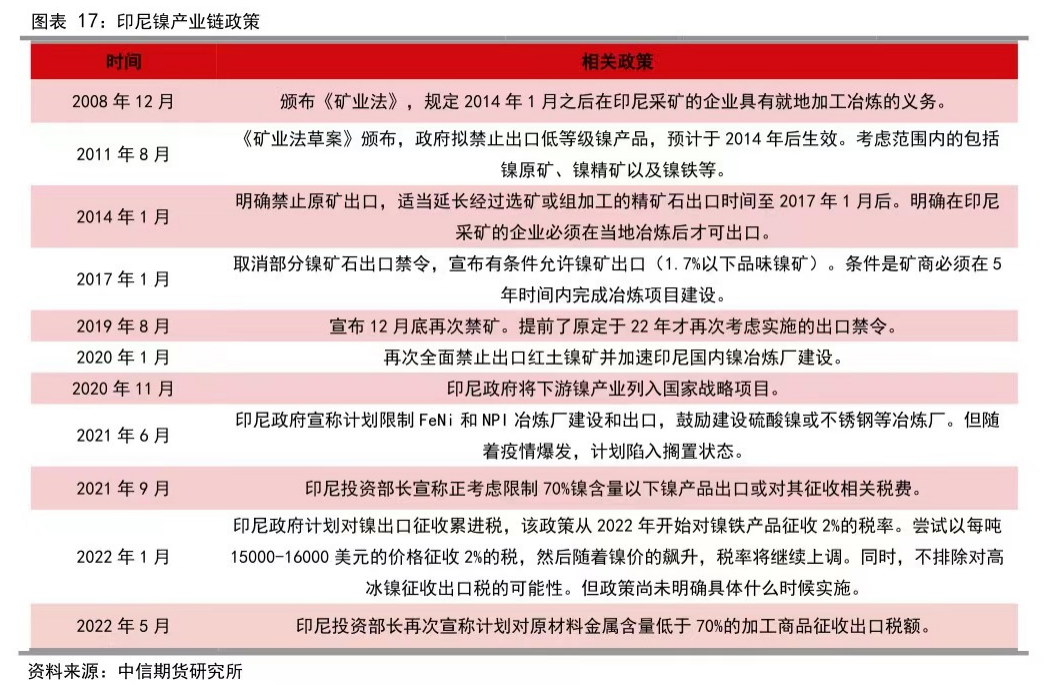

印尼政府镍政策

印尼政府对本国镍产业发展高度重视。为了更大程度地利用本国的资源优势,并推动本国镍产业向更高附加值的产品进行转型升级,印尼政府从2008年起出台一系列政策,旨在本国逐步建立全球镍产业链中心。印尼的镍产业政策总结为三大点:一是禁止镍原矿出口,该政策中短期来看不会有太大改变;二是鼓励在本国建设硫酸镍或不锈钢等一级冶炼厂;三是吸引外资入场提升本国冶炼工艺。

2020年新《矿业法》正式生效,将为印尼境内矿业投资或继续运营提供更大的清晰度和确定性,并赋予矿业公司更大的权力和更少的义务,这将进一步利好印尼境内的矿业项目投资。

新《矿业法》重要变化为:①中央政府将成为发放采矿许可证的唯一机构,取消地方政府颁发采矿许可证的权力;②明确现有工作合同和煤炭工作合同可以再延长20a(2个期限,每个期限为10a);③允许转让采矿业务许可证,授权采矿许可证持有人将许可证转让给第三方,增加处置、收购矿业公司及资产的灵活性;④矿业公司撤资义务可以分阶段进行;⑤建立公司“生产运营储备金”以发现新储量;⑥规定矿业公司矿业权到期或被注销后必须进行闭矿和复垦义务,否则受监禁以及罚款;⑦修订非税捐款,不再向国家支付非税金的义务;⑧提供多种激励措施。

新版法案其他的变化还包括:①提供冶炼厂和精炼厂的独立工业许可证;②中央政府调解矿业土地纠纷;③不限制采矿许可证和商品范围;④矿业服务内容包括矿业开采活动;⑤投资者可以提议扩建特许采矿区;⑥增加不法行为罚款;⑦半年内暂停发放新执照。

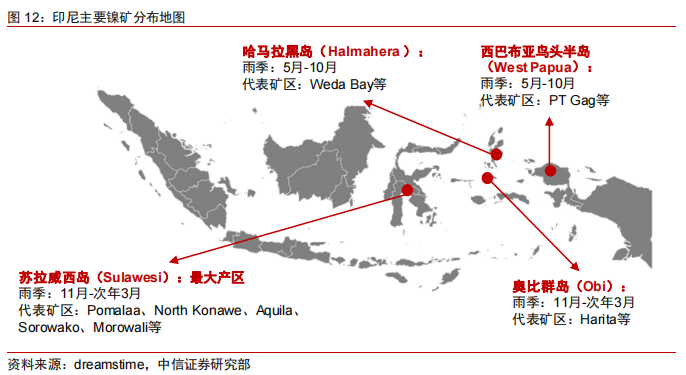

印尼镍矿分布情况

印尼的镍储量达2100万吨。据印尼能源及矿产资源部(MODI)统计,印尼近一半的红土镍矿资源品位高于1.7%,拥有较为明显的品位优势。其核心镍矿主要位于Sulawesi岛,其余分布地区还包括Halmahera岛、Obi群岛、West Papua半岛等。Halmahera和WestPapua的雨季通常在5-10月,而Sulawesi和Obi的雨季则主要在11-3月。

印尼镍矿产权情况

目前在印尼有镍冶炼厂布局的中资企业包括青山控股、力勤集团、华友钴业、盛屯矿业、格林美、伟明环保、亿纬锂能等。以Vale和Eramet为首的跨国集团同样在印尼掌握大量矿权。

印尼镍矿生产商主要为国有企业,第一为安塔姆公司(PTAnekaTambangTbk),印尼政府占股65%,2019年镍矿石产量为870万t,大型矿业权29个,其中,采矿权17个,探矿权12个;第二为淡水河谷(Vale),2019年镍金属产量为7万t,拥有3个大型特许矿权,矿业权面积达1180km2。投资镍矿的矿业公司有10家,其中本土矿业公司2家,控制了印尼镍总量的61%,共2237.5万t,西方矿业公司3家,控制了印尼镍总量的26%,共924.3万t,中资矿业公司5家,控制了印尼镍总量的13%,共480.2万t。

中国在印尼投资的大型冶炼厂目前已有大型矿山作为合作伙伴,但谈到原料有充分保障仍十分遥远。特别是新晋企业,购买矿权有些为时已晚,可采购的矿山数量非常有限,溢价奇高,并且风险较大;内贸又非常不稳定,矿山可以根据自己的节奏生产,慢慢出货,下游不想原料断供可能就要被迫出高价。

印尼镍项目情况

一、镍铁项目情况

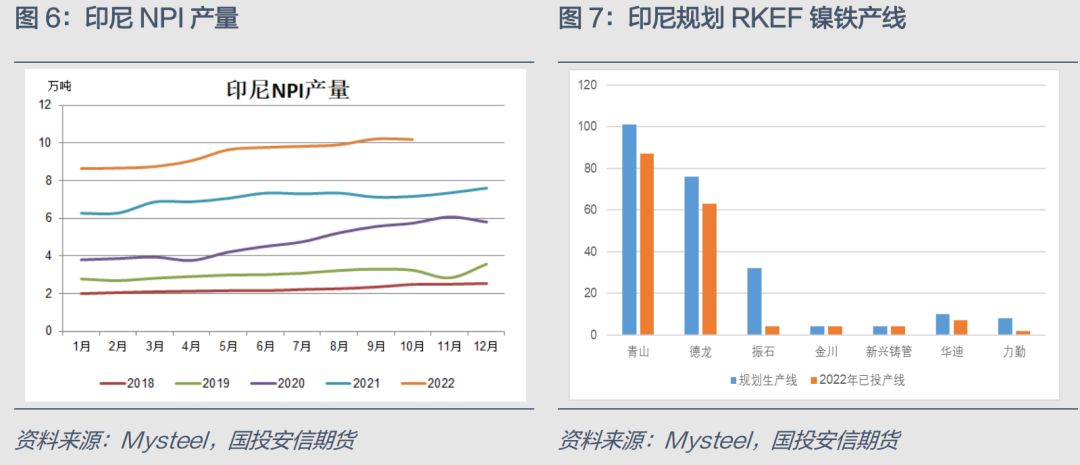

根据对印尼现有在产项目以及在建项目的梳理和统计,印尼目前在产的RKEF(回转电炉)生产线179条,其中青山和德龙是投产最多的两大企业,截至2022年11月青山已投产RKEF生产线88条,德龙投产63条,其他企业(华迪、力勤、金川等)28条。在这179条生产线中,目前有14条转产高冰镍,4条转产低冰镍,另外还有一些炉子也计划转产高冰镍。在产NPI(镍铁)的生产线大约150-160条,月产镍铁10-11万吨镍金属量。2022年印尼镍生铁产量预计全年可达116万吨镍,同比增加31万吨,印尼目前已成为全球第一大原生镍生产国。未来几年,全球范围内印尼原生镍产量增长速度也将继续领跑,当前印尼待建镍铁生产线153条,其中2023年可能投产的是青山Wedabay园区14条,德龙三期13条,力勤8条,华迪3条,振石12条,剩下其他项目估计要2024年以后陆续投产。

从印尼新建镍铁生产线投产进度来看,预计2023年印尼NPI产量将达到140万吨左右,同比增加20%。未来中国将不在境外新建燃煤电厂,同时印度尼西亚镍矿业协会(APNI)希望政府完成暂停火法冶金回转窑-电炉(RKEF)新投资政策的承诺,原本计划投资镍矿石生产的资金转向投资镍矿石加工的中游。预计未来几年中资企业在印尼新建火法冶炼项目的进度将放缓,印尼镍铁产量增速也会明显下滑。

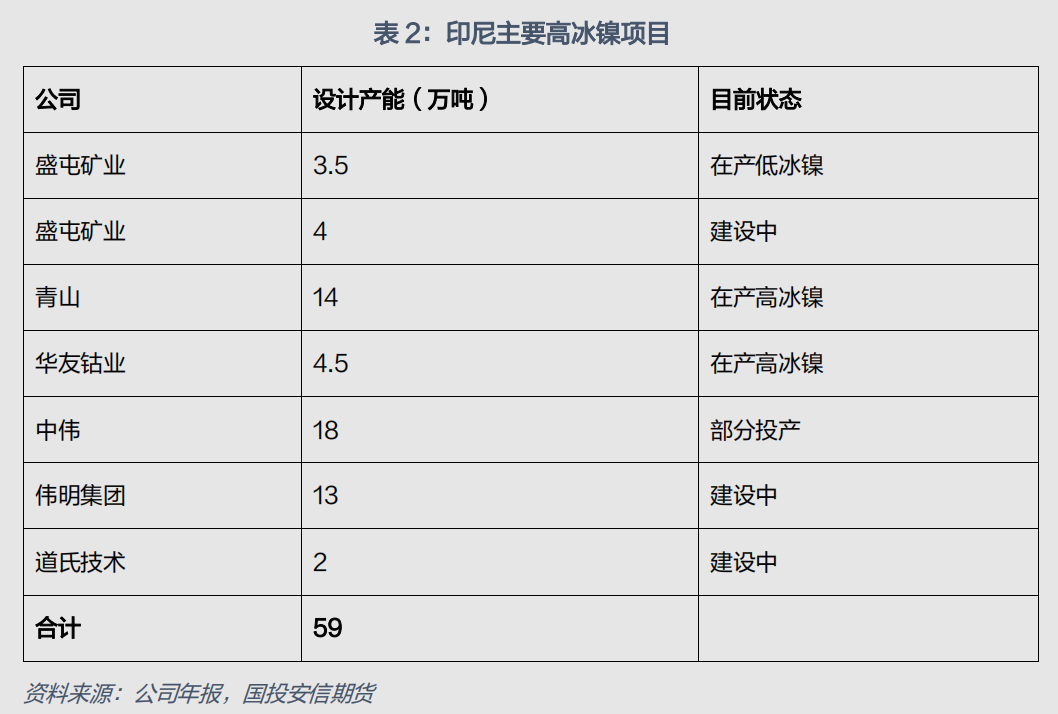

二、高冰镍项目情况

高冰镍方面,印尼目前在建高冰镍主要分两种技术路线,转炉硫化和富氧侧吹工艺。大部分项目是转炉硫化路线,先建设镍铁产线,后转炉吹炼制取高冰镍;其余项目走富氧侧吹工艺的则是直接矿到高冰镍。

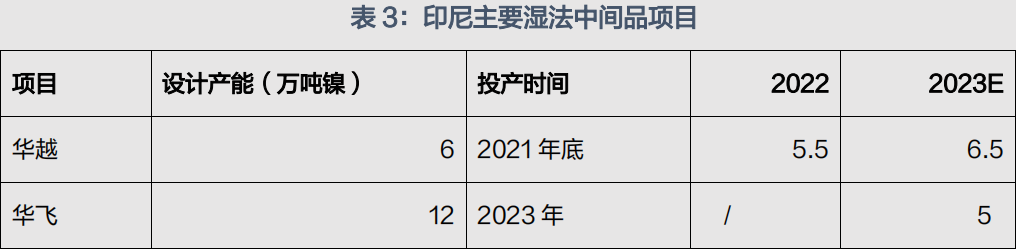

中资企业在印尼火法高冰镍项目规划产能约60万吨,主要可分为五大龙头,包括中伟(18万吨)、青山(16万吨)、伟明环保(13万吨),盛屯(7.5万吨)和华友(4.5万吨),中资项目主要坐落于IMIP和IWIP两大工业园区。其中,IWIP园区项目较多,包括友山镍业、盛迈镍业、华科、印尼嘉曼新能源以及中伟香港3个子公司与RIGQUEZA的合资项目;IMIP园区中青新能源项目和青山实业转产高冰镍项目,规划产能分别为6和12万吨。中青新能源项目已于印尼中部时间2022年10月25日下午正式投料试产并成功产出冰镍,标志着公司全球首次工业化应用富氧侧吹炉工艺冶炼红土镍矿取得成功,实现世界性冶炼技术工程新的突破,开创了红土镍矿冶炼新的技术路线。2022年中资企业印尼高冰镍项目产量预计达20万吨。

印尼高冰镍项目主要采取转炉硫化和富氧侧吹工艺,最大的区别在于前者会出现镍铁这一中间产物,以便于企业根据镍铁和高冰镍的经济性转产。对于直供硫酸镍生产的产能,通常不考虑两种产品的经济性差异,可能会选择富氧侧吹工艺,直接产出冰镍。镍铁转炉吹炼是先建设镍铁产线,后将镍铁转炉硫化制备低冰镍,再二次转炉吹炼硫化制得高冰镍。目前,印尼仅有PTVALE项目采用转炉工艺,2021年产能利用率为82%;而友山镍业、华科镍业和青山实业等项目以AOD炉替代转炉冶炼,采用RKEF+AOD炉吹炼工艺制备高冰镍。富氧侧吹工艺在镍矿冶炼至高冰镍的流程中,通过富氧侧吹炉对铜镍精矿及称量配料直接加工至低冰镍,而不需要产出镍铁。在新建项目中,印尼嘉曼新能源和中青新能源采用富氧侧吹工艺制备高冰镍。

三、湿法项目情况

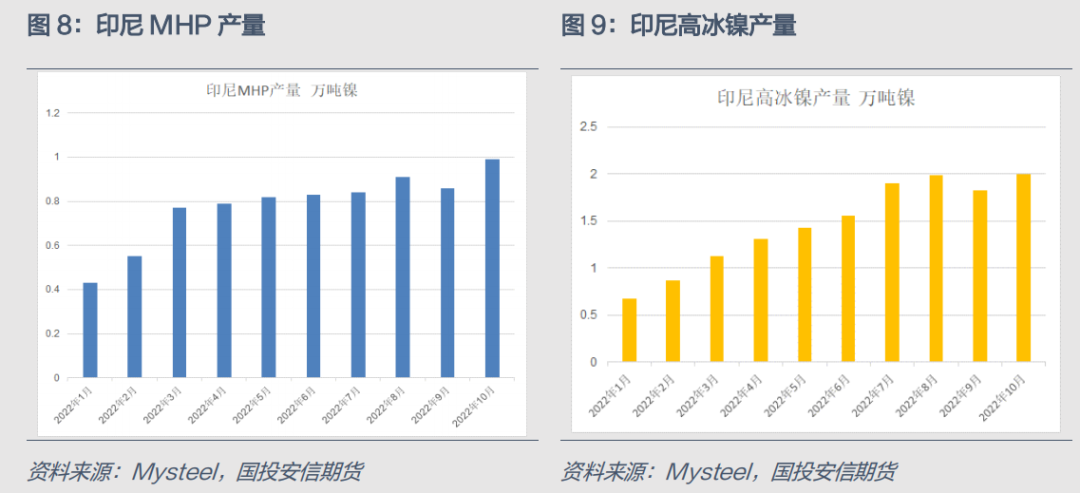

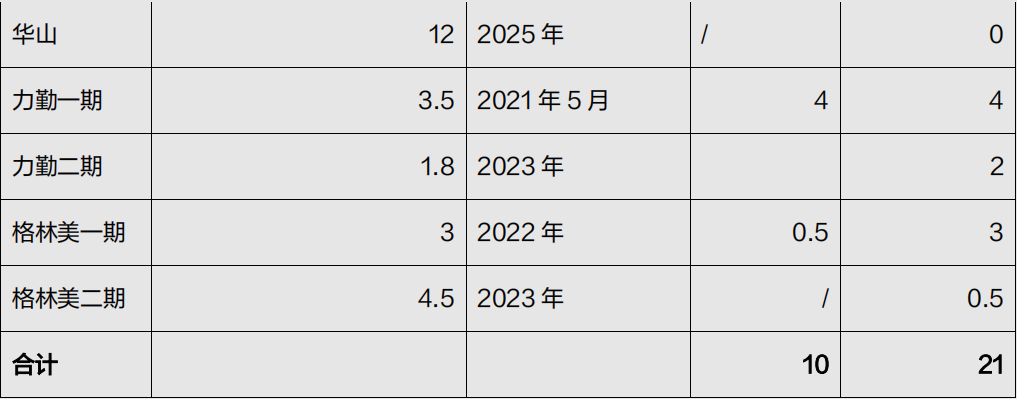

湿法项目环节,印尼红土镍矿湿法冶炼项目将是未来新能源上游原料供应的重点,若后期印尼湿法项目产量实现低成本量产,将长期影响电解镍价格,2022年印尼湿法中间品(MHP)产量约为10万吨镍金属量。目前中资企业在印度尼西亚投资的主要湿法项目有:力勤矿业与印度尼西亚哈利达集团的OBI岛项目,青山实业、格林美、邦普循环(CATL控股)苏拉威西岛青美邦项目,以及华友钴业旗下的华越、华飞、华山等项目。其中华友钴业目前是在印尼投资红土镍矿湿法冶炼项目产能最大的企业,总规划产能接近70万吨,预计2030年前全部投产。华越公司6万吨镍金属量红土镍矿湿法冶炼项目于2022年上半年全面达产,华飞公司12万吨镍金属量红土镍矿湿法冶炼项目按计划顺利推进,华山公司12万吨镍金属量红土镍矿湿法冶炼项目前期工作有序筹备,与大众汽车、福特汽车、淡水河谷印尼、青山控股集团就印尼镍钴资源开发达成战略合作意向,与淡水河谷印尼就合作PT Kolaka Nickel Indonesia湿法冶炼厂(HPAL)项目签署《确定性合作协议》。印尼青美邦镍资源项目一期工程(3万吨金属镍/年)于2022年9月26日竣工投产,同时印尼青美邦镍资源湿法冶金二期项目(4.3万吨金属镍/年)的建设正式启动,预计2023年10月完成基本建设进入调试阶段。力勤与哈利达合资建设投资10.5亿美元,年产镍钴湿法中间品24万吨,镍金属量3.6万吨,已于2021年5月中下旬投产,一期已经全部投产,产品已经开始销往中国,4条HPAL(高压酸浸)生产线预计2023年开始陆续投产。

新能源企业入局印尼镍产业

2020年12月,印度尼西亚投资部与LG Energy Solution签署了一份关于集成电动汽车电池投资的谅解备忘录,总投资为98亿美元。2021年9约现代汽车和LG能源共同斥资11亿美元在印尼建设电池工厂,计划在2024年上半年开始量产,产能规划可随需求由10GWh扩大至30GWh,生产所用镍至少70%需在当地加工,这是他们98亿美元的综合电动汽车电池设施开发协议的第一阶段。2022年6月韩国LG能源公司在中爪哇巴塘建立了一家价值35亿美元的冶炼厂,该冶炼厂每年可生产15万吨硫酸镍。该公司还将在巴塘园区建设一座价值24亿美元的工厂,每年生产22万吨前体和4.2万吨阴极。

22年4月15日早间,宁德时代(300750)公告称,控股子公司广东邦普的下属公司普勤时代拟在印度尼西亚投资建设动力电池产业链项目,投资总额不超过59.68亿美元。普勤时代的两个合作方分别为印尼国有矿业公司PT Aneka Tambang(ANTAM)和印尼国有电池生产投资公司PT Industri Baterai Indonesia(IBI),即由印尼国家电力公司、国家矿业公司以及关联方新组建的专门用于开展电池生产的投资公司。此合作主要建设从红土镍矿开发、火法冶炼、湿法冶炼、三元电池材料到电池回收及三元电池等产业集成化的电池全产业链项目。

菲律宾镍产业

菲律宾政府政策

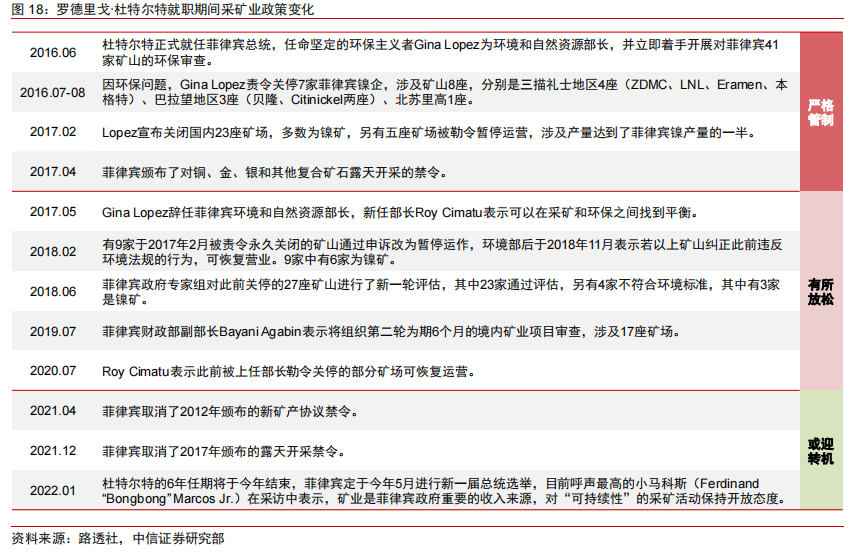

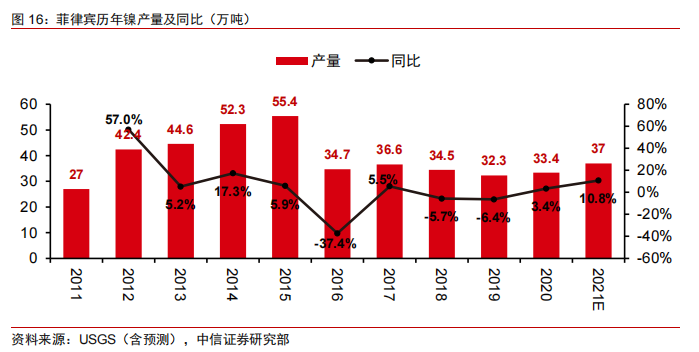

菲律宾现行的矿业法规是1995年制定的《菲律宾矿业法》(Republic ActNo.7942)。根据规定,菲律宾所有矿山资源归国家所有,任何勘探、开发、利用和矿产品加工活动都要受到政府的监督与控制。2012年,时任菲律宾总统的贝尼尼奥·阿基诺三世(Benigno AquinoIII)签署了第79号行政命令,停止发放采矿许可证的法令。而前任菲律宾总统罗德里戈·杜特尔特对采矿业的态度则更为强硬,在仍是总统候选人时便多次警告菲律宾采矿业者“要么遵守更严格的环保规定,要么关停矿山”。杜特尔特于2016年6月当选菲律宾总统,刚上任就马上任命坚定的环保主义者Gina Lopez担任菲律宾环境及自然资源部部长,并立即着手开展对菲律宾41家矿山的环保审查。此后在审查期间,菲律宾有多家矿场相继停产,最终于2017年2月,Lopez宣布关闭国内23座矿场,多数为镍矿,另有五座矿场被勒令暂停运营。因此2016年,菲律宾镍产量有明显的下滑,较2015年同比下滑37%,此后几年的增速也并不快。

但最近,菲律宾镍矿产业的政策正在迎来转机。2017年5月,Gina Lopez辞任环境部长后,新任部长Roy Cimatu对采矿业的政策就宽松了许多,陆续恢复了一些矿场的经营。2021年4月,为刺激受疫情打击的经济(2020年菲律宾GDP同比下降9.57%),菲律宾取消了已实施9年的新矿产协议禁令,为其新矿业项目的投资打开大门。菲律宾政府表示,新采矿项目在未来5年里可为菲律宾带来每年多达20亿美元的出口收入。

现任总统小马科斯在采访中表示,矿业是菲律宾政府重要的收入来源,他对“可持续性”的采矿活动保持开放态度。因此,新任总统小马科斯很可能会放松对菲律宾矿产资源开采的管制。但是受印度尼西亚成功的启发,贸易部长Alfredo Pascual表示政府正在权衡是否对原镍出口征收出口税或完全禁止矿石运输。因此菲律宾后续镍产业政策有比较大的不确定性。

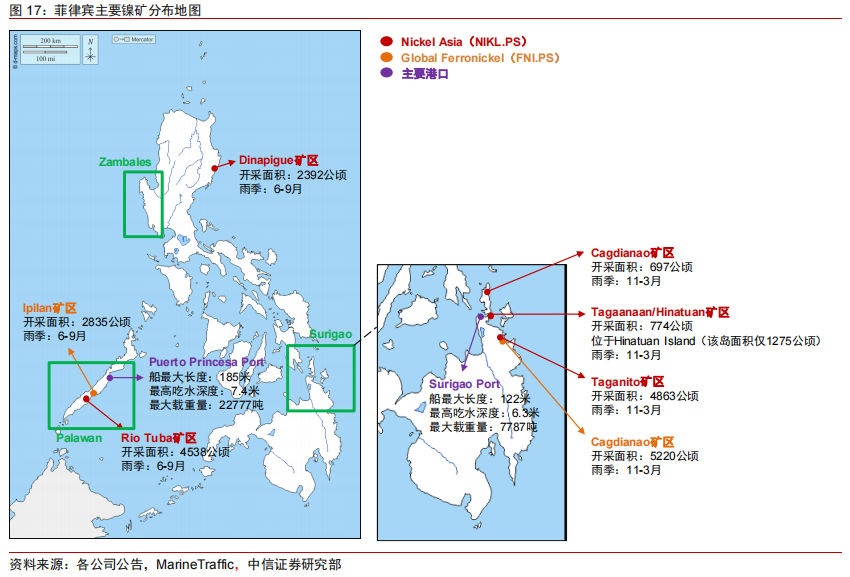

菲律宾镍矿分布

菲律宾是全球第二大镍矿生产国,但其镍矿储量有限,镍矿品位在红土镍矿中偏低。2021年菲律宾镍矿产量预计为37万吨,占全球的14%,位列第二;储量预计为480万吨,占全球的5%,位列全球第五。菲律宾的镍矿主要分布于三大区域,Surigao、Palawan及Zambales。其中Surigao的出货量最大,占全国的一半以上。Palawan和Zambales雨季皆在6-9月,而Surigao雨季则在11-3月。菲律宾镍矿的储产比在主要镍资源国中居于末位,大量开采也会造成镍矿品位的下降。2019年,菲律宾主要高品位镍矿生产商SR Languyan Mining Corp就曾表示由于现有已开采的镍矿资源几近枯竭,要关闭其位于菲律宾南部Tawi-Tawi省的矿山。据My Metal统计,近年来,菲律宾向中国出口的镍矿多为中低品位,高品位镍矿出口量有所下降。

但与此同时,据菲律宾矿业局称,菲律宾超过三分之一的土地面积被确定为具有“高矿产潜力”,而且迄今为止开采的矿产储量不到5%,因此未来该国矿业发展潜力大。

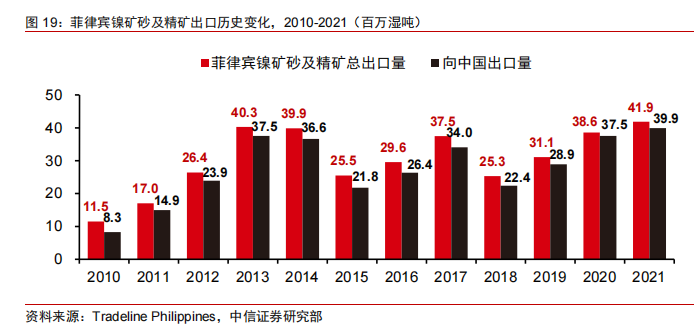

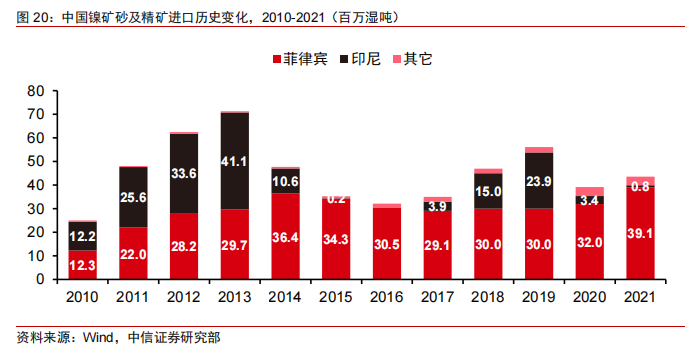

菲律宾镍矿产量

菲律宾的镍矿主要出口至中国,印尼本是其最大的竞争对手,但在印尼原矿出口禁令实施后,菲律宾开始垄断中国的镍原矿进口。且菲律宾的主要镍矿区都位于海岸线附近,到中国的物流成本偏低。据Tradeline Philippines统计,2021年中国占据了菲律宾95%的镍矿砂及其精矿出口量。日本为其第二大进口国,2021年占比达4.5%。与此同时,在印尼原矿出口禁令施行后,菲律宾也成为了中国最大的镍矿来源国。2021年,菲律宾供应了中国超过90%的镍矿砂及精矿,印尼占比则不到2%。

中国镍矿进口量呈现持续下降的态势。由于2020年菲律宾镍矿出口下降,中国镍矿进口量同比下降31%。2021年随着菲律宾镍矿出口回归正常水平,中国镍矿进口量同比回升12%。2022年三季度由于中国镍铁厂亏损减产、备货意愿下降,加之菲律宾镍矿装运受天气影响,导致菲律宾镍矿出口再次下降,2022年中国镍矿进口量约3300万吨左右。2023年中国镍铁产量可能仍将继续下滑,预计2023年中国镍矿进口量可能小幅下降3%,维持在相对低位。

菲律宾镍矿所有权

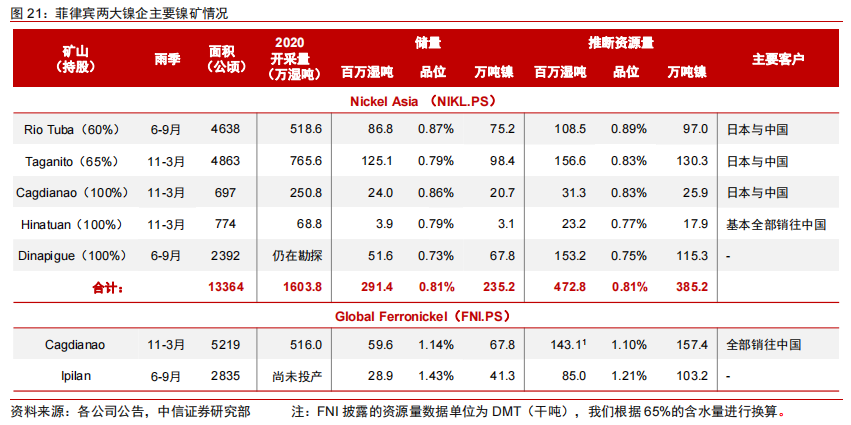

Nickel Asia(NIKL.PS)与Global Ferronickel(FNI.PS)是菲律宾最大的两家镍矿生产商,合计贡献全国约60%的镍产量。

Nickel Asia(NIKL.PS)是菲律宾最大的镍矿生产商,贡献菲律宾全国约40%-50%的镍产量,产品主要销往中国和日本。公司镍矿资源丰富,截至2020年底合计镍矿储量2.9亿湿吨@0.81%Ni,合计资源量4.8亿湿吨@0.81%Ni。Nickel Asia旗下拥有五家镍矿,Rio Tuba、Taganito、Cagdianao、Hinatuan与Dinapigue。其中,Dinapigue目前仍在进行勘探开发工作,尚无产量。五家矿区较为分散,可减小雨季带来的季节性影响。但其镍矿品位偏低,当前储量的平均品位仅0.81%,对比Global Ferronickel的1.14%。在冶炼端,Nickel Asia在菲律宾拥有两家合作的冶炼厂,Coral Bay HPAL(CBNC)和Taganito HPAL(THPAL),均由日本住友金属控股,Nickel Asia持股10%。两家冶炼厂的产品皆为镍含量55%-60%的硫化镍钴,随后会被送往日本住友的精炼厂生产硫酸镍。

Global Ferronickel Holdings(FNI.PS)是菲律宾第二大镍矿生产商,镍产量占菲律宾全国的10%-20%,目前镍原矿产品全部销往中国。公司的核心业务为以PGMC为主体进行的菲律宾Cagdianao镍矿的开采工作。该矿截至2020年底镍矿储量达5945万湿吨@1.14%Ni,资源量方面约1.4亿湿吨@1.1%Ni。目前PGMC仅开发了其在Cagdianao矿山所有权中约50%的面积。此外,FNI的联营公司SPNVI拥有Palawan岛Ipilan矿区2835公顷的镍矿所有权,该矿于2014年被FNI收购,但截至目前尚未贡献产量。Ipilan矿山位于Palawan地区,可于每年11月至次年7月运营,而PGMC的Cagdianao矿山位于Surigao地区,在每年4至10月运营,若一起投产后,两者可在季节性上形成互补。截至2014年底,Ipilan矿山拥有镍矿储量2890万湿吨@1.43%Ni,以及资源量约8500万湿吨@1.21%Ni。因此,FNI未来的储量和资源量仍有较大的上升空间。冶炼方面,Global Ferronickel在中国通过合资方式与青山集团共同成立镍合金加工制造企业—广东世纪青山镍业有限公司,以保证公司产品拥有较为稳定的下游需求。

菲律宾镍矿产业发展动态

菲律宾矿业和地球科学局(MGB)报告显示,菲律宾将从2023年开始出售闲置的国有矿业资产,发展新兴矿产行业,提高对经济增长的贡献。据了解,该规划是2040年矿业发展路线图规划的一部分。根据上述规划,菲律宾拟在2022—2024年,增强投资者对矿产行业的信心;2023—2030年,扩大国内矿石产量和矿产资产;2026—2040年,在半成品和全加工矿产品领域向全球矿产市场迈进。目前,菲律宾采矿业占其整体经济产出的比例不到1%。菲律宾矿业和地球科学局(MGB)在季度报告中表示,作为发展其新兴矿产行业并提高其对经济增长的贡献的18年计划的一部分,菲律宾将从2023年开始出售闲置的国有矿业资产,并计划2026年至2040年在半成品和全加工矿产品领域将国内产业向全球矿产市场迈进,不直接出口低附加值的镍原矿而是出口有一定附加值的镍铁高冰镍等,具体方案包括建立矿产冶炼和精炼设施、炼铁工业和镍精炼厂。

菲律宾实施矿石出口限制以发展下游加工的方向会逐渐明确。但受到起步晚、资源少、基础设施落后,成本高企影响,市场相对竞争力远不及印尼。由于菲律宾的加工厂数量十分有限,部分限制意味着一半的原材料依然可以出口,并且政府将分配至少五年的过渡期给矿业公司来建立工厂,因此未来菲律宾矿石出口有很大可能是处于缓慢下降的过程,出口量断崖式下跌甚至直接中止出口的可能性较小。

镍行情与预测

(1)2022年镍价在低库存和地缘政治冲突背景下,运行重心大幅上移,年内走势先扬后抑。特别是在俄乌冲突背景下,3月份伦镍发生了“史诗级”的逼仓行情,对全球镍产业链打击较大,事件结束后伦镍流动性大幅衰减,交易量急剧萎缩。

(2)印尼镍铁产能继续投放,全球不锈钢产量2022年同比下降,镍铁供应过剩,与纯镍价差大幅拉开后一直处于高位,部分企业加快了镍铁转产高冰镍的进度。

(3)印尼湿法中间品和高冰镍投产加速,新能源行业消耗纯镍量大幅下降,但纯镍依旧未出现明显累库,供应维持偏紧节奏,俄镍可能存在部分隐性库存。

(4)镍市场结构性供应短缺仍将有助镍价在2022年底及2023年上半年维持偏强演绎。但随后随着印尼湿法、高冰镍项目投产和国内加工处理能力达产,纯镍将转变为累库,镍价下行风险加大。从长远来看,在“双碳”背景下,全球新能源汽车迈入发展快车道,镍仍具备长期投资价值。

(5)麦格理银行Jim Lennon表示,镍的需求一是不锈钢,二是电动汽车。2022年镍供应端有过剩,预计供应量增17.8%,主要的增长会在印尼。总体来说,镍市场进入了一个过剩或盈余的状态。此外,他建议关注俄罗斯一级镍市场供应的变化。

(6)安泰科信息预测,2022年全球原生镍产能快速释放,产量同比增长16.4%至303.6万吨,印尼原生镍占据全球半壁江山。2022年全球原生镍消费同比增长4.6%至289.2万吨;2022年中国原生镍消费量占全球比重的54%,电池用镍推动中国原生镍消费快速增长;2022年全球原生镍开始转为过剩周期,短期镍价高位震荡,长期来看镍价偏空;2022年镍市场供应增长较为顺利,不锈钢消费偏弱,但是电池行业表现强劲。全年供应过剩15万吨;2023年全球原生镍供应量337万吨,消费318万吨,过剩进一步加剧,全年过剩17万吨。

喜欢本篇内容请给我们点个在看吧

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

下一篇:36氪出海·关注|TikTok绝境翻盘,出海企业又上一课

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。