七五报告 | 印尼电动二轮车行业研究:二轮车油改电持续推动,新兴市场前景广阔(下)

昨天,越海资本发布了印尼电动二轮车行业研究:《二轮车油改电持续推动,新兴市场前景广阔(上)》,可直接点击蓝色标题进行回顾,主要内容包括:

印尼二轮车行业概况

传统解决方案:燃油二轮车印尼市场基本情况

今天,我们继续看下篇的内容:

新兴解决方案:电动二轮车

电动二轮车市场现状

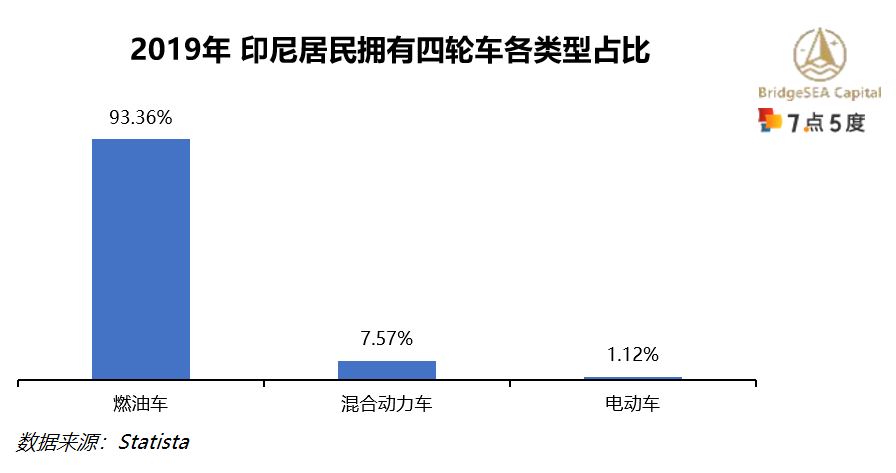

在四轮车方面,印尼政府预计到2030年将电动汽车的市场份额提高到汽车总销量的25%。2019年,印尼居民拥有四轮车中,电动汽车、混合动力汽车占比仅为1.1%、7.6%。根据AC Ventures和AEML报告显示,印尼2020年电动二轮车和四轮车数量分别为1,947、230辆,2022年分别增长到了2,600、760辆。

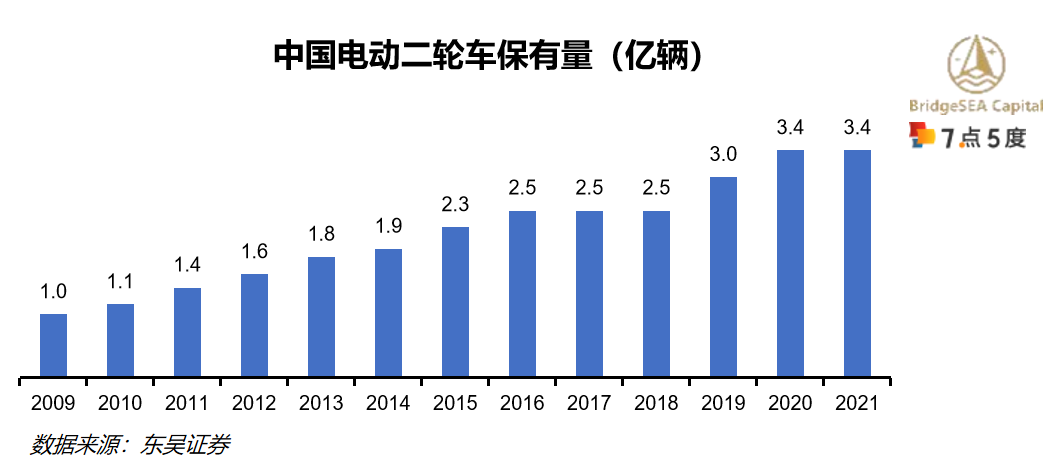

自2010年起,印尼成为亚洲最大、全球第三大的摩托车市场。印尼目前的电动二轮车渗透情况与十年前的中国相似,市场展现出巨大的增长潜力。根据AC Ventures和AEML报告数据,中国大陆地区2015年电动二轮车渗透率仅0.5%,到2021年迅速增长到了19.7%。

报告显示,2020年印尼共有1947辆电动二轮车注册登记以及15家本土电动二轮车生产公司,总年产量接近90万辆。截至2022年底,印尼已经有2.6万辆电动二轮车上路,场景包括B2B和消费者直接购买使用等。

图片摄于雅加达

根据DJK, ESDM和Databoks数据,截至2022年第四季度,印尼共有961个电动二轮车换电站,远低于2020年底4,000个、2025年14,000个和2030年52,000个的目标水平。目前换电站的数量增长受到不同的电池类型和要求差别的阻碍,印尼需要能够兼容多品牌的基础设施建设。

图片摄于雅加达

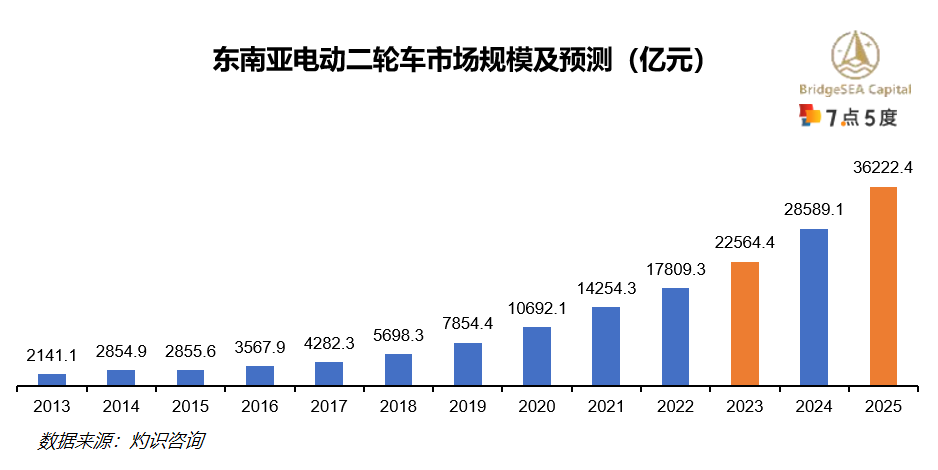

2018-2022年间,东南亚电动二轮车市场规模增长迅速,我们预计2023年整体市场规模将突破2万亿、2025年突破3万亿。随着印尼二轮车油改电不断加速,印尼电动二轮车市场未来发展潜力巨大。

市场驱动因素

本部分将重点分析印尼电动二轮车市场发展的几大主要驱动要素。

1、政策推动

“油改电”政策目标:为了降低碳排放,印尼政府启动了将燃油二轮车转换为电动二轮车的计划,制定了到2025年将20%的燃油二轮车转换为电动二轮车、电动二轮车数量达到180万辆的目标,并计划2040年起印尼只销售电动二轮车。

加速建设电动车充电站:更换电池(BSW) 服务是解决城市地区电动两轮车(E2W) 充能问题的新兴方法。2020年9月1日,印尼推出了有史以来第一个电动摩托车电池交换站(battery swap station)以降低电动车的使用成本,并创造新的商机。同年9月17日,印尼工业部发布No.27/2020法规,制定了电动车产业发展规划:预计到2030年,印尼要拥有超3万个电动车充电站。

企业减税与补贴计划:印尼政府2023年3月6日宣布,将从3月20日起推出一项电动汽车补贴计划,据印尼工业部长介绍,该计划包括售出20万辆电动摩托车和3.59万辆电动汽车以及改装5万辆传统汽油车。补贴金额将根据电池容量、续航里程、本地化程度等因素确定,购买符合要求的电动摩托车将有资格获得700万印尼盾(约合人民币3,369元,取报告当日汇率)的补贴,将内燃机摩托车改装为电动摩托车也将获得同样的补贴。该补贴政策规定,获得政府补贴的电动摩托车必须是在印尼生产,且本土生产的零部件比例应在 40%以上,同时符合条件的电动摩托车生产商不得因政府补贴而提高销售价格。

此外,印尼政府还计划为在该国投资建设电动汽车生产设施的企业提供税收优惠、土地租赁减免、基础设施支持等激励措施。4月3日,印尼政府宣布,将电池电动汽车的销售增值税从11%削减至1%。

印尼推动本土生产镍基电池:作为世界上最大的镍出口国之一,印尼计划利用该国丰富的镍矿资源成为动力电池生产中心。印尼国有企业和国内外电池相关公司将携手建立电动汽车及动力电池产业链,共同推动镍矿开采和冶炼、前驱体和正极材料生产及回收等项目。

2、经济性

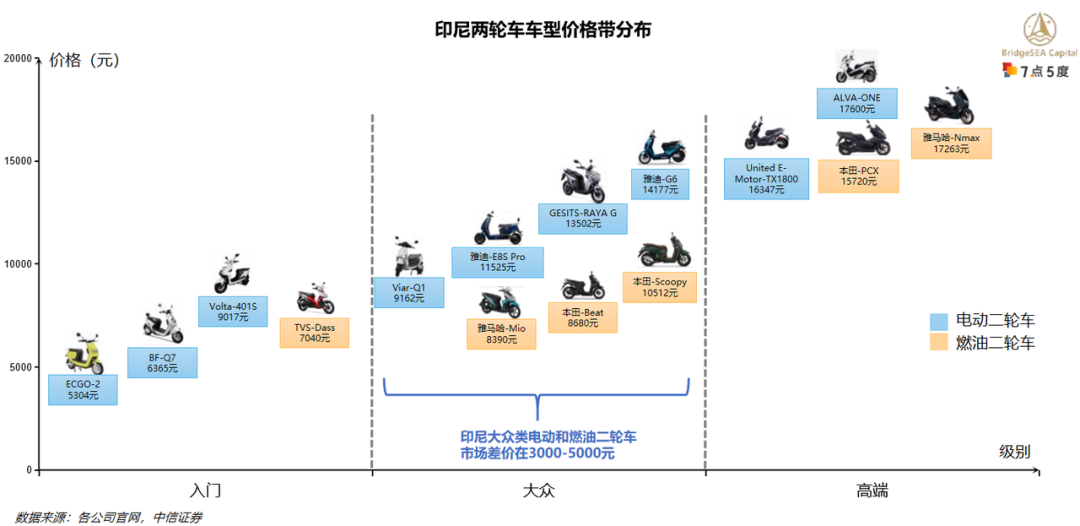

摩托车使用成本可分为购车成本、燃料成本和维护成本,根据AC Ventures和AEML报告显示,电动二轮车相比于传统燃油二轮车,能源成本可以节省超40%、使用成本可以节省50%。对比目前印尼市场上的油摩车和电动二轮车,后者价格更加昂贵,2023年印尼推出的油改电补贴幅度(每辆700万印尼盾,约合人民币 3,369 元)已经能够弥补两者大部分的差价。但印尼现有电动二轮车的续航、速度等性能普遍仍稍逊于传统燃油二轮车。

参考中信证券对越南电动二轮车和燃油二轮车的经济性对比逻辑,我们针对印尼二轮车进行了测算,可得电动二轮车使用成本低于燃油二轮车。考虑到市场上电动二轮车的二手价值尚不成熟,随着政策的利好和市场的发展,电动二轮车使用总成本有望下降,逐渐弥补价格差距。

3、配送巨头推动

印尼配送巨头Grab和Gojek都打算将它们的两轮车车队转换为电动车。目前,Grab和Gojek都已采取措施,与电动车制造商合作,为其司机提供电动摩托车和电动汽车。

Gojek:Gojek 于2021年4月下旬宣布零碳排放计划,迈入东南亚首批公开制定ESG目标的初创企业行列。在2021年5月的一份声明中,Gojek承诺到2030年,将所有车队完成油改电,并实现碳中和。同时计划在雅加达南部部署5,000辆电动摩托车、前期为500辆,车辆来自印尼品牌Gesits和台湾品牌Gogoro,使用者每日支付一定费用进行租赁。

图片来源:The Star-Gojek to deploy 5,000 e-motorbikes in second EV trial

Grab:Grab也宣布了零碳排放承诺,于2021年从当地制造商Viar Motor订购了6,000辆电动摩托车,从2021年7月14日开始推出了一项新服务——GrabElectric,使用户能够以与燃油车打车相同的价格叫到混合动力汽车或电动车。GrabElectric (Electric Motorcycle)为骑手提供免费维修服务,18-55岁的平台注册骑手均可申请参与这个项目。非平台注册骑手支付押金后即可领取并使用车辆,合同到期后车辆自动退还,使用费用为50,000卢比(折合人民币24.23元)每天,最短租赁周期为30天,Grab骑手则不需要押金。项目还提供电池更换服务,每次8,000卢比(折合人民币3.88元)。

图片摄于雅加达

印尼电动二轮车竞争格局

在印尼“油改电”的趋势下,目前已有多个玩家进入印尼电动二轮车市场。其中深耕印尼多年的摩托车巨头本田也宣布将做产品升级,本田称,将在2025年前将推出10款以上纯电动摩托车,并计划在2030年销售350万辆电动摩托车,约占全球销量15%。但目前,本田的电动摩托车年销量为10万-20万辆,不到整体销量的1%。

印尼本土品牌SWAP、Gesits也在发力印尼的电动二轮车赛道,中国企业例如小牛、雅迪、爱玛电动车在前几年已经出海印尼,其他积极布局东南亚的品牌还包括鲨湾、Keeway、Soco、派电、中国台湾品牌Gogoro等。

1、传统巨头:日本本田

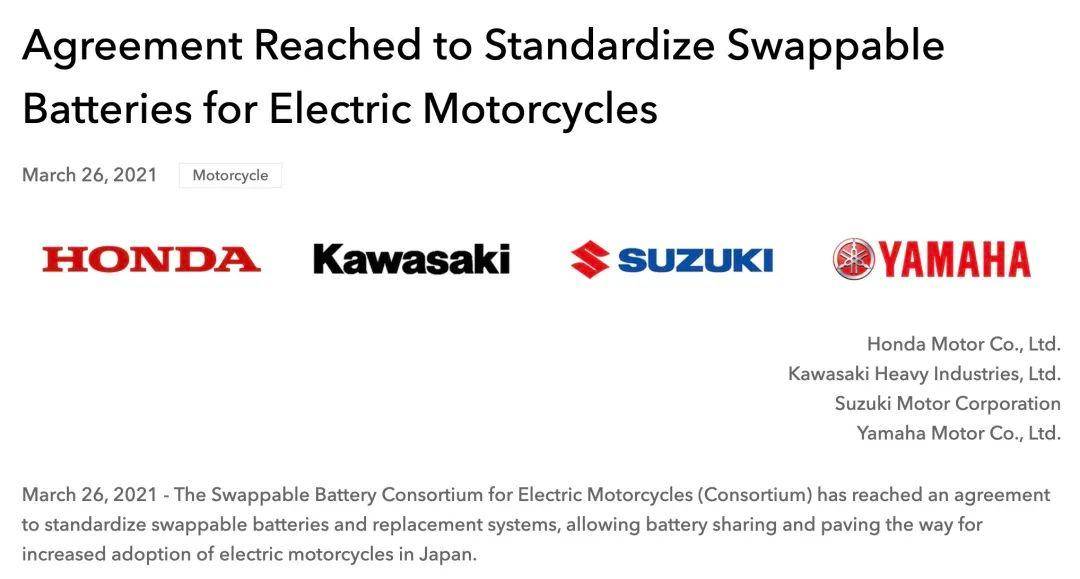

本田在印尼的摩托车市场拥有压倒性优势,2022年以74%的市场份额位居第一,是印尼最受欢迎的品牌。本田2018年底联合五羊本田、新大洲本田推出首款锂电池电动摩托车V-GO;2019年4月,联合日本几大摩托车生产商(川崎、铃木和雅马哈)成立了电动摩托车可换电池联盟(Consortium),旨在提高日本电动摩托车的普及率。2021年3月该联盟达成了协议,将可换电池和替换系统标准化,从而实现电池共享,为日本电动摩托车的普及铺平道路。

图片来源:本田官网

2、印尼本土:SWAP和Smoot

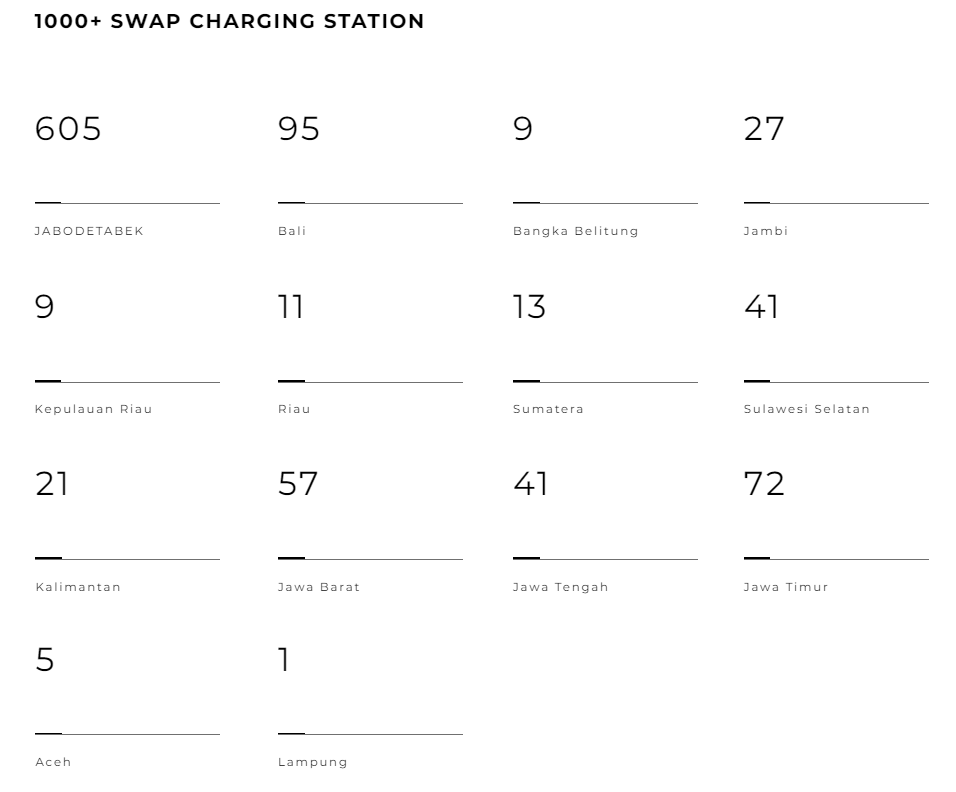

Smoot Motor是印尼第一款配备可换电池系统的智能电动摩托车,使用SWAP Energy的电池更换生态系统。SWAP和Smoot创立于2019年,基于本地化洞察打造智能化电摩以及电站产品,所推电摩能满足用户在续航、速度、质量三个维度的需求;电站数量占整体市场的60%以上,其操作流程、离线换电功能、里程收费方案等设计均能符合本地用户的使用习惯。至今SWAP已经在印尼布置了1,000多个换电网点,主要分布在雅加达和巴厘岛地区,在印尼全国有超180个经销商,姊妹公司Smoot负责售卖整车。

Swap印尼各城市换电站数量,图片来源:Swap官网

Smoot印尼经销商分布,图片来源:Smoot官网

SWAP创始人兼CEO拥有十余年中国电池、充电宝行业从业经验,曾联合创办来电科技,参与中国40W充电宝点位铺设,拥有极强的电池渠道铺设能力;同时拥有中国、东南亚两地生活和工作经验,对东南亚本地市场理解深刻。

SWAP在供应链成本和本地化渠道扩张方面,均建立了竞争壁垒。从供应链来看,公司拥有中国头部电动摩托车供应链资源,且拥有自有电站工厂,成本结构优势显著。Smoot的车目前售价在7,800元左右,配置差不多的燃油摩托车的价格差不多在9,000元,Smoot车依靠供应链优化形成了性价比优势。

从渠道来看,SWAP合作资源丰富,已与Grab、Lazada等头部出行平台签订合作协议,且已覆盖印尼主流经销商,是经销商动销最佳的电摩品牌。在SWAP换电站,骑手仅需9秒即可更换车辆电池。SWAP使用LFP锂离子电池,续航60公里;同时设计了配套移动程序,帮助用户找到最近的交换点、控制电池状况、激活防盗系统。

3、印尼本土:Gesits

Gesits(Garansindo Electric Scooter ITS)电动摩托车公司,生产商为PT Wika Industri Manufaktur。Gesits电动摩托车通过各种试验,计划进行大规模生产与推广,计划每年生产6万辆。

官网显示,Gesits目前在印尼多地拥有70家经销商,旗下两款产品GESITS G1和GESITS Raya G的TKDN(印尼制造的商品和服务占国内商品和服务组合生产部件价值的百分比)分别60.56%和60.30%,均超过了40%、可以享受印尼政府补贴。

4、印尼本土:UWINFLY

PT. UWINFLY INDONESIA INDUSTRIES是一家从事电动自行车和电动摩托车制造的公司,于2001年成立于中国天津,2018年起开始在印尼生产和销售都市风 (U-Winfly)品牌的电动二轮车。官网显示,U-Winfly在印尼已售出产品超28,000辆,拥有超30家经销商。U-Winfly产品主打环保性、售后服务、经济性等卖点,二轮车一次充电即可行驶60公里,仅需2,000卢比(折合人民币0.96元)。

5、中国(台湾)品牌:Gogoro

Gogoro于2011年创立于中国台湾,为二轮车提供换电平台,同时也开发了自己的电动二轮车产品。Gogoro的海外拓展模式是与当地伙伴成立合资公司,由伙伴负责硬件制造,Gogoro则负责布建电网、推广核心换电技术出海。2022年4月,Gogoro在美国上市。

2021年12月,Gogoro Gojek试点项目在雅加达启动,由250辆Gogoro智能踏板车和4个位于Pertamina加油站(印尼国有石油和天然气公司)的GoStation电池更换站组成。2022年1月,Gogoro, Hon Hai (富士康), Indonesia Battery Corporation (IBC)和Indika Energy宣布在印尼共建充电换电系统,此次合作将从电池制造开始,扩展到四轮电动汽车、二轮电动车和电动巴士行业。合作范围还包括发展电动汽车配套产业,包括储能系统、电池交换站、电池回收以及电池和电动汽车的研发。

6、中国品牌:小牛

小牛电动从2020年末开始在印尼推出GOVA智能摩托,并在Shopee上取得了一定的销售业绩;2021年2月,小牛电动与Gojek合作成为其摩托供应商,并准备用20亿大手笔打开东南亚和印度市场。根据在印尼当地中国人的反馈,小牛在印尼走的是定位相对中高端的路线,在最好的商场有展台直营。考虑到印尼有95%以上的零售额依然留存在线下,电商在当地居民中的渗透不足,小牛虽然已经在印尼初步开疆拓土,但依然面临着漫长的成长期。

图片摄于雅加达

2020年11月15日,包括东盟十国和中日韩澳新在内的十五个国家正式签署《区域全面经济伙伴关系协定》(RCEP),国内出海的企业也受惠于RCEP的优惠政策。根据RCEP,印尼和越南将调低中国出口两轮车关税,其中向印尼出口摩托车关税部分将于2021年降至零税率,部分将在15年内匀速降至零税率;向越南出口摩托车的关税大部分将在20年内匀速降至零税率。

中印二轮车行业对标

中国二轮车市场

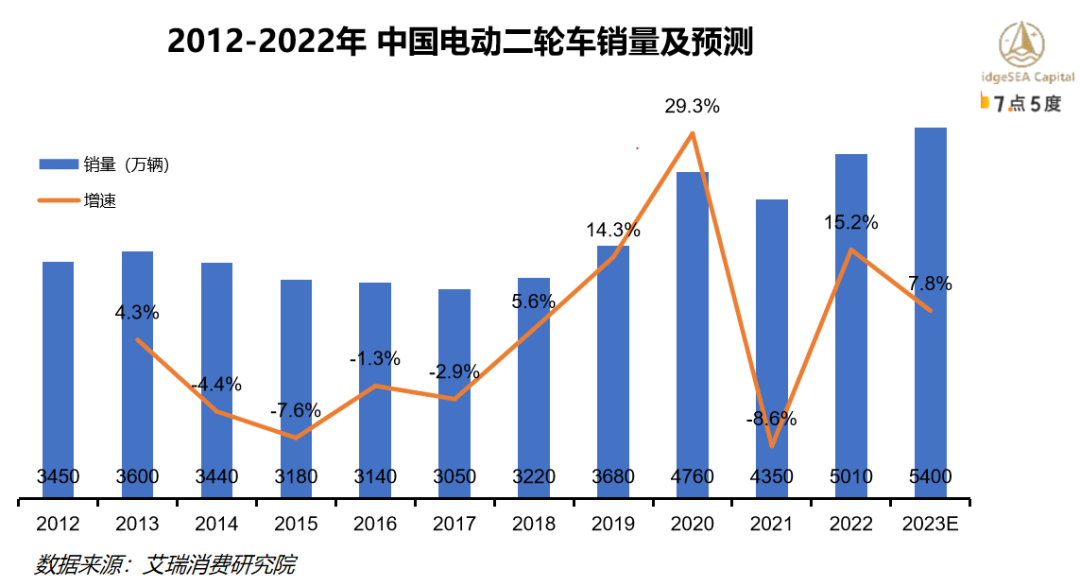

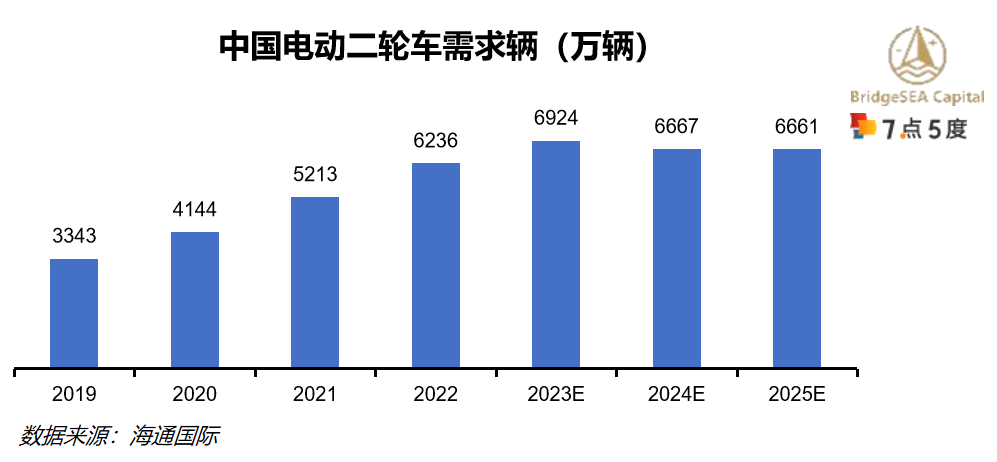

2021年中国电动二轮车保有量达到3.4亿辆,2022年中国电动二轮车销量超5千万,预计2023年将保持接近8%的增速。

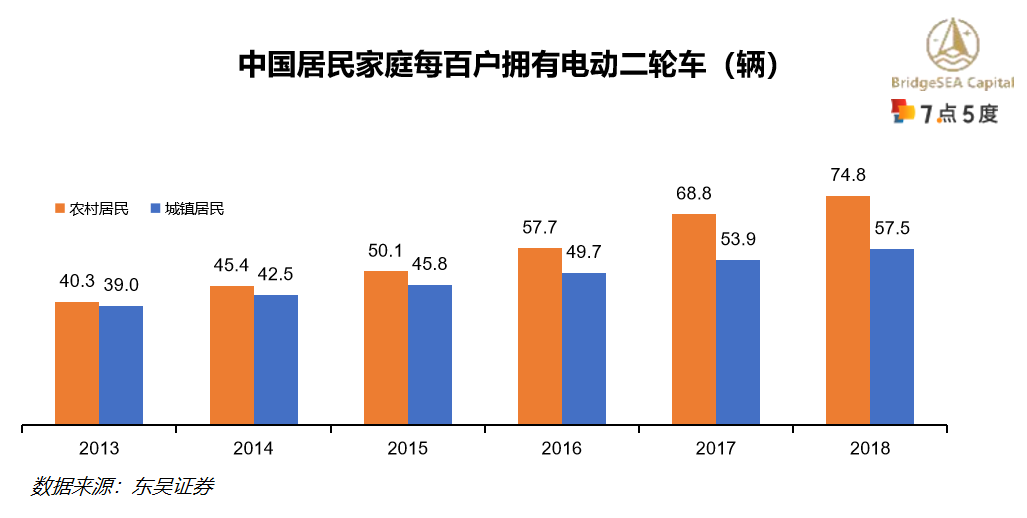

多年来,中国家庭电动二轮车拥有率不断攀升,仅电动自行车2018年农村和城镇每百户就达到了74.8%和57.5%(假设每家最多拥有一辆)。

2023年中国电动二轮车市场需求量预计接近7千万辆。

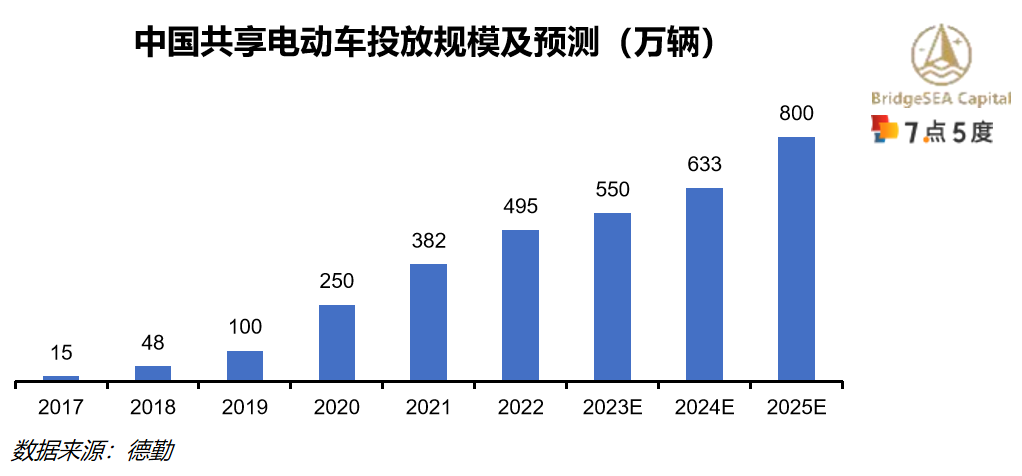

随着配送服务业和共享经济的发展,B端电动二轮车需求量快速增长,未来二轮车需求侧结构将不断变化。2022年,中国共享电动车投放规模接近500万辆,德勤预测2025年将达到800万辆。

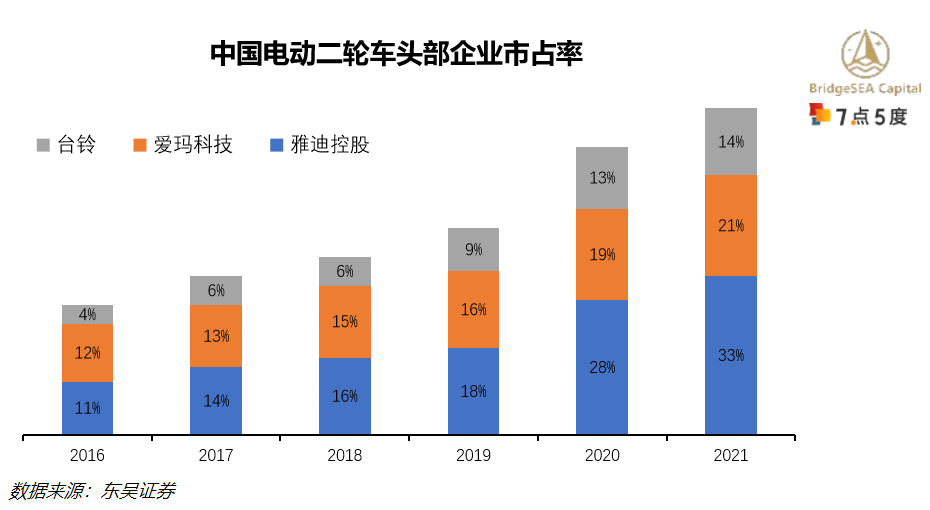

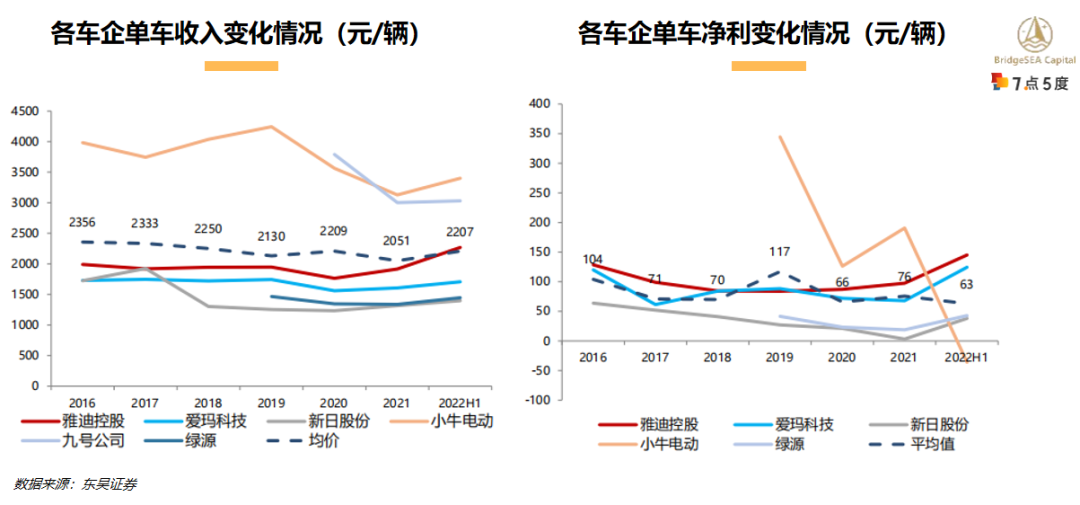

与印尼二轮车市场类似,中国电动二轮车市场集中度较高,头部企业为雅迪控股、爱玛科技、台铃、小刀、新日股份、绿源、小牛电动、九号电动等。2021年,雅迪、爱玛和台铃市占率分别为33%、21%、14%,三家企业共占据了中国电动二轮车市场近七成份额。

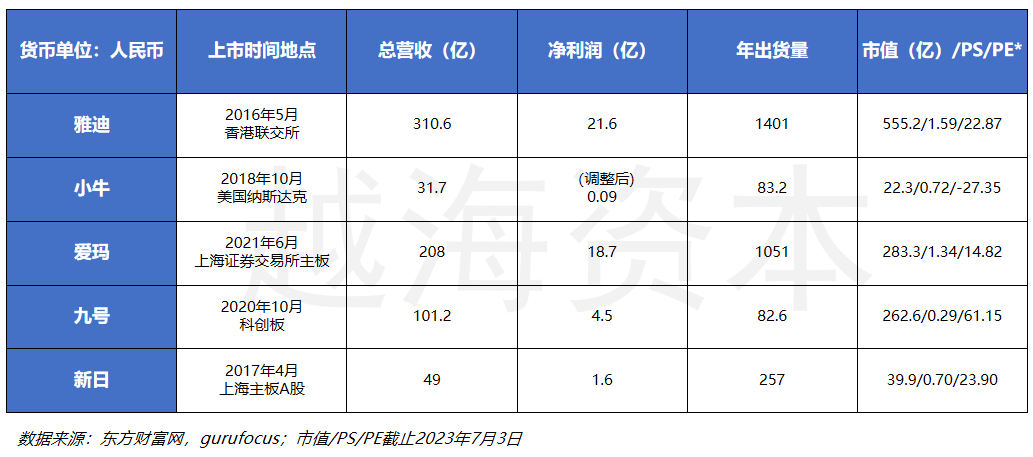

中国主要电动二轮车上市公司情况:

中国二轮车行业发展历史,类比分析印尼未来趋势

中国电动二轮车发展历经五个阶段:2000年前处于起步阶段,电动自行车逐渐出现;2000-2015年迎来发展和成熟期,“禁摩令”颁布、非典疫情出现,电动自行车数量迅速成长,随后市场销量逐渐达到峰值,但产品同质化程度高、企业市场竞争压力变大;2015-2018年,大量资本涌入、抢占低端市场,出现一批低质量产品,2018年5月,工信部发布《电动自行车安全技术规范》* (3C认证)后,行业得到整治;2019年至今,中国电动二轮车逐渐向智能化发展,注重产品性能、使用体验、功能的提升,目前应用到电动二轮车的技术有物联网、人工智能、GPS、NFC/蓝牙等。

*:电摩另有《电动摩托车和电动轻便摩托车通用技术条件》,但属于推荐性标准。

印尼电动二轮车市场发展尚处于早期阶段,政府已经出台类似中国“禁摩令”的强制性、辅助性摩改电政策,市场有望迎来转型期。对比中国和越南,印尼目前电动二轮车主要玩家都还未形成稳定、有竞争力的市场占有率,现存产品种类和形态也较少。而中国电动二轮车已经进入智能化发展阶段,购买者关注度逐渐由基本的行车速度、刹车稳定性、续航向技术水平、外观设计、智能化功能、动力性能等多样化需求转变,行业未来发展需要依赖产品均价和行业盈利水平的提升。

核心观点总结

1、印尼二轮车油改电政策利好、国家经济和居民购买力水平不断提升,电动二轮车未来市场大有可为。

目前印尼二轮车市场主要由日企占据,头部企业市场集中度高,拥有强大的经销网络和分销渠道,但在电动二轮车方面起步较慢。印尼本土企业有机会学习中日经验,快速起步、抢占市场。

2、印尼电动二轮车市场还未迎来发展高潮,目前的主要限制因素有:

市场成熟度较低,产品价格、型号有待丰富,速度和续航等性能仍不及油摩,但同时市场竞争激烈程度也未达到巅峰:对比燃油二轮车,电动二轮车的续航和速度水平仍较低,如果现阶段要提高速度与续航,就会加大两者价格差距。加之印尼又是一个对价格非常敏感的市场,主流消费者无法承担过高的费用,所以如何解决续航与成本问题,是印尼电动二轮车目前面临的最大技术难关。

二轮车充电换电基础设施数量有限:对于电动二轮车而言,提升普及率的一个重要里程碑就是实现便捷的充电与换电。电动二轮车在印尼目前尚处于早期阶段,当地充电换电设施数量相对有限,加上充电基础设施建设不仅成本高而且布局困难,设施的完善仍需一定时间。

居民对电动二轮车的了解和消费意愿有待加强:目前印尼大多数城市和农村地区的二轮车使用者对于电动二轮车的好处(如经济性与环保性)尚缺乏认识,引导当地居民向可持续消费转型仍需时日。根据AC Ventures和AEML报告显示,目前仅有63%的被调查者表示知道印尼现在可以购买和使用电动二轮车。

END

如有兴趣投稿、商务合作、或求职

欢迎添加微信:505638092或扫码加好友

喜欢本篇内容请给我们点个在看吧

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

上一篇:75通讯录|泰国美妆第一平台Konvy CEO来啦!在那么卷的美妆市场里厮杀是一种什么体验?

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。