亚马逊卖家注意!10月31日前,平台将首次向税局报送交易数据——三层策略应对跨境税务透明化时代

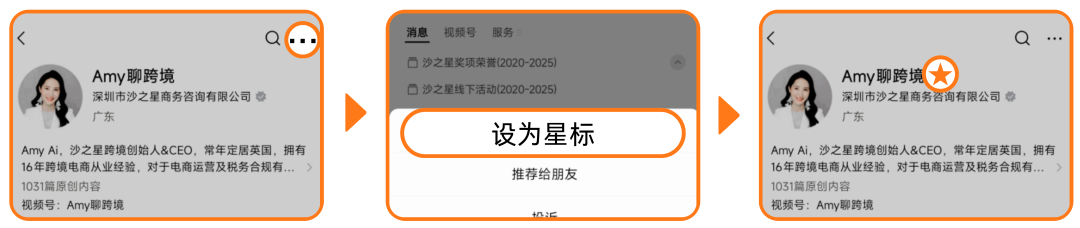

星标🌟Amy聊跨境 跨境税务一手掌握~

点击右上角...

点击“设为星标”

星标成功

点击蓝字,关注我们

10/16

2025

亚马逊税务新规

10月31日前,将首次向税局报送交易数据!

当跨境电商行业还在适应全球VAT合规浪潮时,一场关乎中国跨境卖家税务透明化的“变革”已悄然临近。

2025年10月31日前,亚马逊将首次向国家税务总局报送中国跨境卖家的核心涉税数据,这不仅是一次简单的信息传递,更是跨境税务“数据透明时代”正式开启的信号。

作为深耕跨境财税领域专业的税务服务商,沙之星跨境税务专家团队第一时间梳理政策脉络,结合上万家跨境卖家服务经验,为您拆解政策影响与三层应对策略,助您在合规浪潮中稳舵前行。

核心信号

SAFARI STAR

跨境税务正式进入“数据透明时代”

2025年10月31日,中国跨境电商行业将迎来一个历史性节点。

——在此之前,亚马逊将首次向国家税务总局报送中国跨境卖家涉税信息,报送范围涵盖2025年7月至9月期间的全部交易数据,具体包括:

-

卖家身份(企业/个人)

-

统一社会信用代码或身份证号

-

销售额、交易笔数、佣金与服务费等核心信息

这并非“税局对卖家”的突然袭击,而是跨境税务数字化监管体系的正式落地。

过去,跨境卖家的境外销售数据、支付流水、国内税务申报多处于“信息孤岛”状态,而现在,平台、支付机构、税局三方数据链将彻底打通。所有中国注册的卖家主体,无论在亚马逊哪个站点销售,都将进入税局的“可视范围”。

(一)真正的风暴:税局逐步比对企业所得税与境外销售数据时的“数据差”

三个认知误区必须警惕:

1、“缴了VAT就不用管国内企业所得税”?错!

VAT≠企业所得税。很多卖家误以为在英国/德国等国家缴纳了VAT便万事大吉,却忽略了更为关键的企业所得税问题。

实际上,VAT作为“间接税”,针对的是商品流转环节;而国内企业所得税是“直接税”,针对的是企业利润,两者毫无关联。过去部分卖家只做VAT合规、忽略国内企业所得税申报,未来税局在比对数据时,这部分“差额”很可能成为风险点。

2、“跨境收入能通过支付机构隐藏”?难!

支付机构已成为监管的重要抓手。无论是连连支付、PingPong、空中云汇还是万里汇等主流支付机构,这些持有中国支付牌照的支付机构,都将被央行纳入跨境支付数据报送体系。这意味着,今后所有中国卖家的跨境收入流向都将在监管视野内,无法完全隐藏。

3、“注册香港/美国公司就能规避”?行不通!

有些卖家试图通过注册香港或美国公司来规避税务监管,但如果实际经营(人、团队、服务器、资金流)仍在中国,税务总局有权认定其为“境内实际管理机构”,最终仍需要在中国申报企业所得税。

(二)“数据报送≠立刻被查税”,税局会“分层识别风险企业”

不少卖家焦虑“是不是所有卖家都要补税?”,其实无需过度恐慌,税局并不会把查税当作主线。

实际上:

810号文仅为“信息报送制度”(平台→税局),并非“立即征税的执行口径”。所有在中国注册的卖家主体,哪怕销售发生在境外平台,只是都被纳入监管范围。

关键逻辑是:

只要是中国税收居民企业(或个人),税务总局有权基于CRS/跨境信息交换+平台数据进行比对。

目前,税局的重点是“建立数据模型”,识别风险企业,不会一刀切补税,会优先处理三类高风险企业:

-

大额流水但国内无申报企业;

-

明显虚假主体;

-

走个人账户收款、无账务匹配的高风险主体。

(三)17号文针对“代理出口企业”,别被“政策套用”误导

近期,行业内关于17号文的讨论颇多,但需要明确的是,17号文的适用对象是“代理出口企业”,核心目的是规范国内货物出口环节的退(免)税管理,与跨境电商“主体直销”模式完全不同,不可混淆。

1、代理出口模式(17号文适用)

典型结构为:国内企业A→委托代理公司出口货物→给国外客户。实际货权归属可能属于被代理方,政策主要聚焦于“退税主体的确定、出口额的核定、真实性审核”等环节。

2、跨境电商“主体直销”模式(B2C)

跨境卖家通常是境内生产商或境外控股公司,通过亚马逊、自建站等平台直接面向海外消费者销售,其销售行为、收款主体及发货仓多位于境外。因此,跨境电商面临的核心税务问题不在“出口退税”,而在于“境外消费税(VAT/Sales Tax)申报、境内所得税与利润回流合规、平台数据报送与税务透明化管理”。

简言之,17号文管的是“代理报关、境内退税”,无法通过该政策实现“避税”或“套用退税优惠”;而跨境电商属于“主体直销、境外完税”,两者的监管逻辑、申报主体与税收口径完全不同。诸如“双清包税”等操作模式,本质上仍需基于各国税制独立申报,不能以17号文作为合法依据。

分层核查

SAFARI STAR

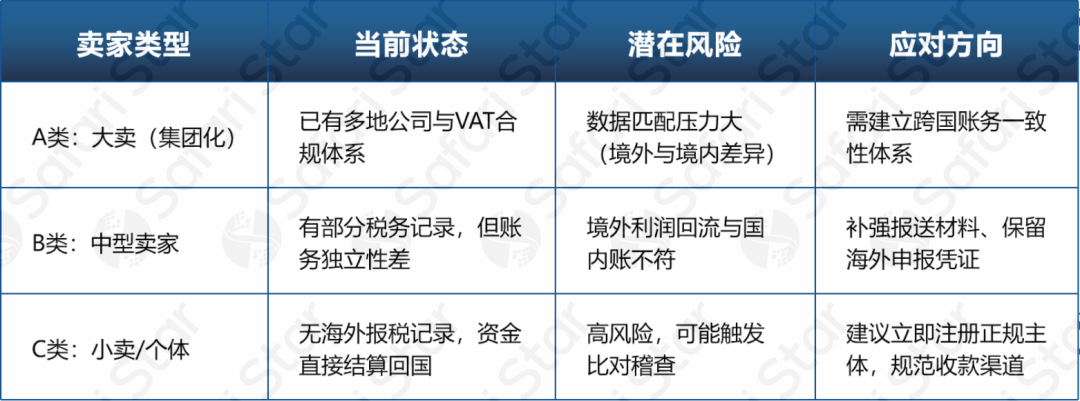

“三类卖家”下的潜在风险与应对方向

面对新的税务监管环境,不同规模的跨境卖家群体,将面临不同程度的影响:

此次政策并非“一刀切”,而是“分层监管、定向核查”。数据不一致+资金异常的卖家群体,一定会最先被关注和核查。

新规策略

SAFARI STAR

三层应对框架:从风险诊断到合规留档

第一层:数据一致性诊断——提前发现“风险差额”

很多跨境卖家不清楚自己的“亚马逊销售额、VAT申报额、第三方支付流水、国内账面收入”是否一致,这正是风险的源头。对此,沙之星跨境税务专家团队会:

-

逐一比对上述四类核心数据,识别“高风险差额”;

-

核查是否存在“未备案的境外主体”;

-

出具《跨境卖家报送一致性诊断报告》,明确风险点与整改优先级。

第二层:税务申报辅导——帮您“合理规划,而非代报”

针对数据差异,沙之星跨境税务专家团队会提供定制化辅导,重点解决三个问题:

-

辅导整理年度境外VAT或Sales Tax申报凭证(如税局回执、缴税证明),作为国内申报的佐证材料;

-

协助设计“国内所得税配比逻辑”——与财务团队对接,梳理境外利润如何合规回流,避免“账实不符”;

-

提供“境外利润留存与税负优化”的可行路径。

第三层:风险预案与合规留档——税局问询时“有证可依”

合规不仅是“当下整改”,更要“长期留痕”。沙之星跨境税务专家团队会帮您:

-

建立“卖家合规档案”,整合公司资料、各国税号、VAT申报记录、支付流水等核心文件;

-

统一文件命名格式与保存路径,形成可随时调取的“数字合规档案”;

-

模拟税局问询场景,指导您如何用留存的凭证“自证清白”。

产品方案

SAFARI STAR

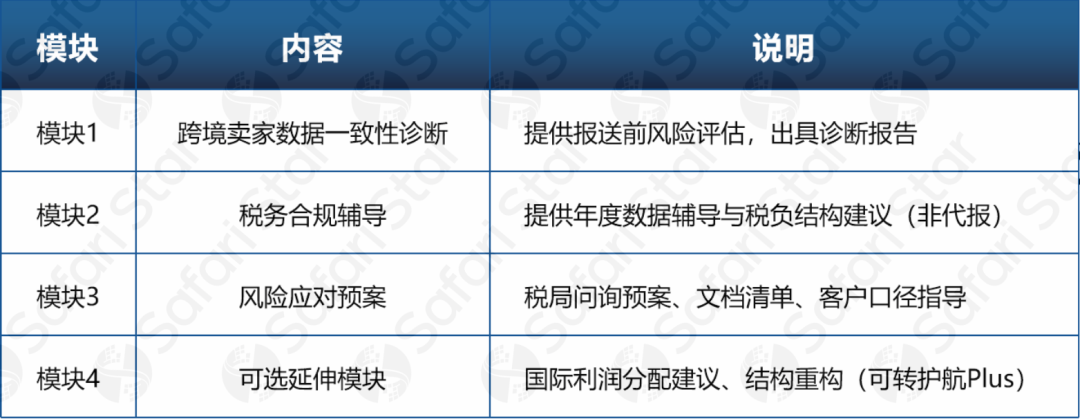

沙之星跨境“护航·税务透明化应对包”

为了让不同类型的跨境卖家快速落地合规,沙之星跨境推出“护航·税务透明化应对包”,包含4大核心模块,可灵活组合:

结语

SAFARI STAR

跨境合规不是一场风暴,而是一条进化线

从早期的“VAT合规”,到如今的“企业所得税透明化”,跨境电商行业正在从“灰色增长”向“阳光运营”转型。

此次亚马逊涉税信息报送新规,对跨境卖家而言,既是挑战,但更是“规范经营、抢占合规红利”的机会——提前做好数据诊断与合规布局,未来才能在更激烈的竞争中站稳脚跟。

如果您想了解自己的企业属于哪类风险等级,或需要定制“数据一致性诊断方案”,欢迎扫码联系【沙之星跨境税务专家团队】→备注“方案”即可,我们将为您提供1对1的专业咨询。

沙之星税务顾问

欢迎扫码咨询

往期回顾

|

01 |

|

02 |

|

03 |

|

04 |

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

上一篇:乱世枭雄的年代,如何用好Temu和Shein,稳定收割亚马逊产品利润?

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。