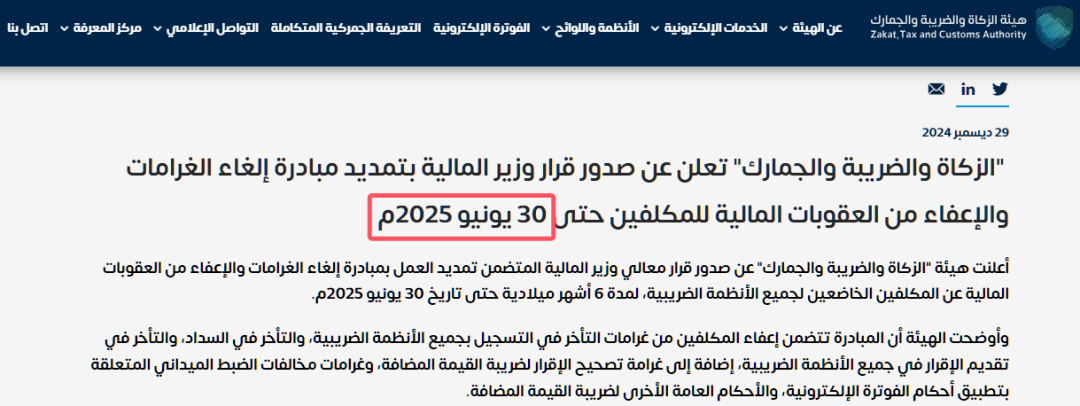

最新消息 | 沙特VAT罚金豁免延至2025年6月30日,跨境电商的新契机与合规指南

可豁免的情况包括

不可以豁免的情况!

沙特VAT税金缴纳方式

沙特VAT税金罚款政策

沙特VAT税金合规指南

总之,沙特VAT罚金豁免的延期是企业优化税务管理的重要契机。沙之星将始终与企业并肩前行,凭借专业能力与优质服务,帮助企业在沙特的跨境电商业务中驾驭复杂的税务环境,实现可持续发展。

沙之星跨境在沙特和阿联酋设有本地办公室,并配备专业的本土化团队,自2019年起深耕中东市场,致力于为企业提供全面的投资落地服务。我们的服务涵盖公司注册、投资签证办理、企业咨询以及税务合规支持,助力企业快速融入当地市场。

如需了解更多税务政策,请联系沙之星跨境客服:shazhixing09,或者扫描下方二维码添加好友,加入对应站点的卖家交流群~

沙之星跨境

Safari Star

作为ACCA认可雇主,我们拥有一支具备ACCA/FCCA专业会计师认证的团队,并在欧洲、北美、中东等15个国家和地区设立了本土自营专业会计师团队和办公室,同时在深圳、上海和海口建立了完善的销售和客服支持体系,提供全球零距离的专业税务支持服务。

沙之星跨境与亚马逊、美客多、Rakuten等全球十二大跨境平台建立了税务SPN合作伙伴关系,凭借专业的服务和丰富的经验,成为企业品牌出海的可靠合作伙伴。我们的主营业务包括全球VAT注册申报、EPR产品合规,以及中东、欧洲、美国等地的公司注册服务。

我们秉持长期主义经营理念,投入大量资源组建境外自营公司和服务团队,确保专业服务品质。迄今为止,沙之星跨境已服务超过20,000家出海企业,业务覆盖24个国家,为出海企业提供定制化的税务合规方案,解决税务稽查等疑难问题。

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

下一篇:现场GMV超1200亿!凝聚400位跨境大卖的知识盛筵

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。