京东工业IPO重启 扭亏为盈能否助力成功上市?

导读:9月30日,京东工业再次向港交所递交招股说明书,拟主板挂牌上市,美银、高盛和海通国际担任联席保荐人,瑞银集团与中信证券担任财务顾问。值得注意的是,京东工业上次递交招股书是在2023年3月,这是时隔一年半又更新招股书。(详见网经社专题:https://www.100ec.cn/zt/jdgyss/ )。

出品|网经社

作者|九月

审稿|云马

一、再次递表港交所 拟主板挂牌上市

京东工业于9月30日再次向港交所递交招股说明书,拟主板挂牌上市,美银、高盛和海通国际担任联席保荐人。根据招股书中披露,IPO募集所得资金净额将主要用于进一步增强工业供应链能力;跨地域的业务扩张;潜在战略投资或收购;以及用作一般公司用途及营运资金需要。

据招股书显示,京东工业是工业供应链技术与服务提供商,2017年起作为京东集团的独立业务单位,专注于MRO(Maintenance,Repair,Overhaul,即设备管理与维护)采购服务的供应链技术与服务业务。

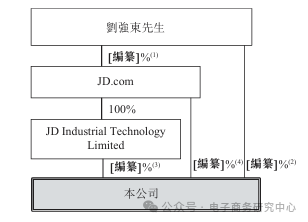

此外,京东工业其在上市前的股东架构中显示,刘强东控制的京东集团,通过JD Industrial Technology Limited持股77.32%;刘强东通过Max I&P Limited持股3.68%。

目前,“京东系”已有四家上市公司,分别为2014年5月赴美上市的京东集团、2020年6月登陆美国纳斯达克的达达集团、2020年12月挂牌港交所的京东健康,以及2021年5月赴港上市的京东物流。随着京东工业的再次递表,如果这家公司成功上市,京东上市矩阵就会达到5家;同时,京东科技、京东产发(曾用名包括京东金融、京东数科)此前有传出拟登陆港股IPO的消息。

对此,网经社电子商务研究中心主任曹磊表示,京东工业作为中国MRO采购服务市场的“后来者”,其重启IPO备受市场关注。京东工业在首次递交招股说明书后,经过一年半的筹备与调整,再次向港交所递交招股说明书,显示了其对资本市场的信心与决心。

网经社电子商务研究中心特约研究员、天使投资人、知名互联网专家郭涛则认为, 京东工业近几年的财务表现,从亏损到扭亏为盈的过程,关键因素可能包括成本控制、收入增长等。京东工业时隔一年半重启IPO,这一举措可能与市场环境的变化、公司战略的调整以及财务状况的改善有关。

IPO将为京东工业带来更多的资金支持和市场关注,有助于其加速业务拓展和创新能力提升。通过IPO,京东工业可以进一步巩固其在中国MRO采购服务市场的领先地位,并拓展国际市场,曹磊补充道。

二、财务表现强劲 扭亏为盈

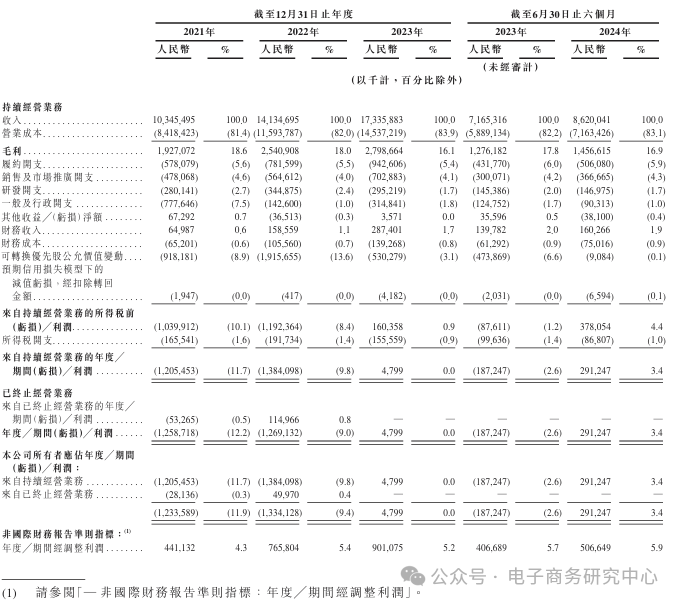

从财务表现来看,京东工业的收入主要来自于商品销售及提供服务。京东工业的持续经营业务总收入由2021年的人民币103亿元增至2022年的人民币141亿元,并在 2023年进一步增至人民币173亿元,2021年至2023年的复合年增长率达到29.4%。经营业务总收入由截至2023年6月30日止六个月的人民币72亿元增加20.3%至截至2024年6月 30日止六个月的人民币86亿元

在总收入中,京东工业2021年至2023年经营业务总收入分别为103亿元、141亿元和173亿元,复合年增长率为29.4%。今年上半年,京东工业的持续经营业务总收入从2023年同期的72亿元增加20.3%至86亿元。在2021年和2022年分别亏损12.59亿元和12.69亿元,但2023年扭亏为盈,净利润为480万元。2024年上半年,净利润为2.91亿元,净利润率为3.4%,而2023年同期则净亏损1.87亿元。

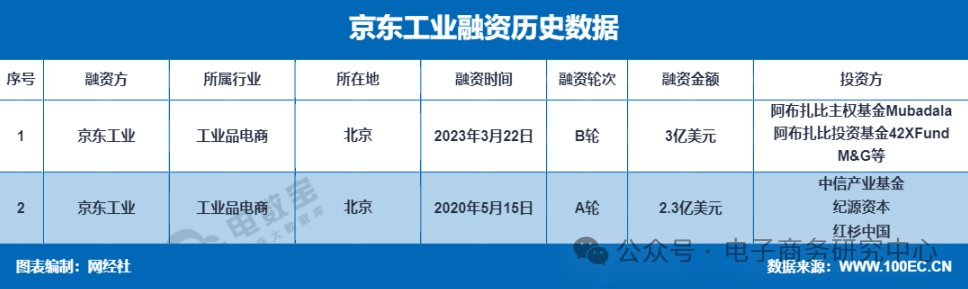

成立至今,京东工业分别于2020年8月和2023年3月完成了约2.3亿美元A轮融资和3亿美元B轮融资,投资方包括纪源资本、红杉中国、CPE、Mubadala Investment、42XFund、M&G、EQT AB等。在完成B轮融资后,京东工业的估值约为67亿美元。曹磊认为,京东工业在完成B轮融资后实现了约67亿美元的估值,这标志着其在市场上的强劲表现和投资者对其未来发展潜力的认可。

京东工业的业务模式通过构建全链路数字化基础设施,加之公司的服务与运营,以实现工业供应链的降本增效。公司率先采用轻模式搭建高效且可扩展的平台,为各行业、各规模的客户提供跨场景、跨品类的全面工业品以及技术与服务供应。

曹磊指出,京东工业作为工业品电商的“后来者”,其市场规模和增长潜力巨大,但却仍面临包括传统工业品分销商、其他工业品电商平台、大型综合电商平台以及国际工业品电商巨头等对手的竞争。为保持自身的竞争优势,京东工业需要加强供应链整合与优化、提升用户体验与服务水平、拓展产品线与增值服务、加强品牌建设与市场推广以及持续技术创新与研发投入。

其次,京东工业IPO面临着不小的风险因素,第一,协议依赖:与京东集团及其联系人签订了多项业务运营及合作协议,涉及营销、供应链、技术、支付等多个方面。尽管有合同权利,但京东集团可能利用其控制权阻止法律索赔。其次在招聘员工方面与京东集团存在竞争。再而京东集团可能出售所持本公司股份给第三方,包括竞争对手,影响公司业务及事务,可能违背员工或其他股东利益。最后为董事利益冲突,曹磊补充道。

三、工业品电商市场获资本青睐 未来发展趋势多元化

当前,工业品电商行业蓬勃发展,“一带一路”TOP10影响力社会智库网经社电子商务研究中心发布的《2023年度中国产业电商市场数据报告》(报告下载:https://www.100ec.cn/zt/2023cydsscbg/)显示,2023年中国产业电商市场规模达33.89万亿元,较2022年的31.4万亿元同比增长7.92%。

近从2015年至今,中国工业品B2B电商线上交易规模年复合增长率约为30%。预计到2024年中国工业品电商市场规模达2.3万亿元人民币,同比增速将达到5%。据“电数宝”电商大数据库(DATA.100EC.CN)显示,2022年至今中国工业品电商领域有18家平台获得融资,融资总金额约69.7亿元,被投资方包括蚂蚁工厂、欧冶工业品、粤淘淘商城、震坤行、易买工品等。

曹磊表示,当前,工业品电商领域主要玩家包括:1)头部玩家:1688工业品、京东工业品、震坤行、鑫方盛、西域、锐锢商城等;2)中腰部玩家:工品一号、固安捷、易买工品、工品汇、万千紧固件、好工品、海智在线等;3)长尾部玩家:工控猫、爱安特、盛世云商、工牛、沂川商城、三块神铁、来设计、好品数字、零件邦、佰万仓、蚂蚁工场等。

郭涛指出,工业品电商市场未来可能会呈现出更加细分化、个性化和智能化的发展趋势,随着技术的进步和消费者需求的升级,市场将更加注重产品和服务的质量与创新能力。

工业品电商未来将呈现市场规模持续扩大、智能化趋势明显、全球化布局加速、供应链整合与优化加强、用户体验与服务水平提升以及品牌建设与市场推广加强等发展趋势。这些趋势将推动工业品电商行业的快速发展和变革,为企业带来前所未有的机遇和挑战,曹磊说道。

【小贴士】

网经社深耕数字经济17年,长期关注产业电商,旗下产业电商台(B2B.100EC.CN)服务的客户包括:网盛生意宝、国联股份、网库集团、钢来钢网、海上鲜、中服网、网盛数新、爱阳光企业管理、国资商城、roboo、文沥等。

网经社产业电商台(B2B.100EC.CN)是专业产业电商门户,重点关注领域:大宗电商、工业品电商、批发电商、企业采购、快消品B2B、钢铁电商、医药B2B、元器件电商、塑化电商、建材电商、汽车B2B、农业B2B、纺服B2B、云计算等,提供包括:媒体、报告榜单、供应链融资、营销、培训等服务,是产业电商从业者、媒体、投资者的首选平台。(如果您是产业电商业内人士,欢迎合作洽谈咨询加微信:www-100ec-cn)

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

下一篇:147家被TRO店铺资金解冻!24-cv-6834大理石花纹案法官撤销冻结令!

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。