放弃物流后,Shopify的净现金流达到强劲的40亿美元

点击上方蓝字▲关注我们设为星标

此前,Shopify在物流业务中犯了一个重大错误,现在他们的管理层正重新聚焦于电子商务平台、提升利润率以及开支管理。Shop Pay经历了巨大的增长势头。Shopify在机构和零售投资者中是一个相当受欢迎的名字。然而有专业人士却认为其股价超值25%,并给出了“卖出”评级,以及每股60美元的估值。

放弃物流,重新聚焦电商业务

过去,Shopify的管理层设定了宏伟的目标,将业务线扩展到多个领域,包括物流,而进入物流领域的理由是试图与亚马逊竞争。然而,由于缺乏经营物流业务所需的经验和人才,Shopify的成本和利润率受到较大影响。在2023年6月,Shopify的管理层完成了将Shopify Logistics出售给Flexport的交易,导致其损益表上出现了13.4亿美元的减值损失。

亚马逊能在物流业务中成功,而Shopify却面临挑战,有几个原因。自营物流需要大量的资金投入,用于仓库和分销中心。换句话说,需要充足的现金流来建立庞大的物流网络。而当时Shopify几乎没有产生任何自由现金流,这使得它难以支持物流业务的财务需求。

相比之下,亚马逊有一棵利润丰厚的摇钱树——云业务,能为其电商和物流业务提供关键的资金支持。此外,亚马逊在电子商务领域的庞大规模也为独立物流网络提供了可行性,而这是作为较小参与者的Shopify所不具备的奢侈条件。

出售物流后的发展是,Shopify目前正集中精力发展其核心电商业务,并积极管理运营费用,专注于三个主要领域:人员编制、营销和后勤。例如,与去年同期相比,Shopify在2023财年第三季度的股权补偿大幅减少,从1.5亿美元降至1.02亿美元。这样的成本削减提高了公司的利润率,并能显著改善自由现金流。

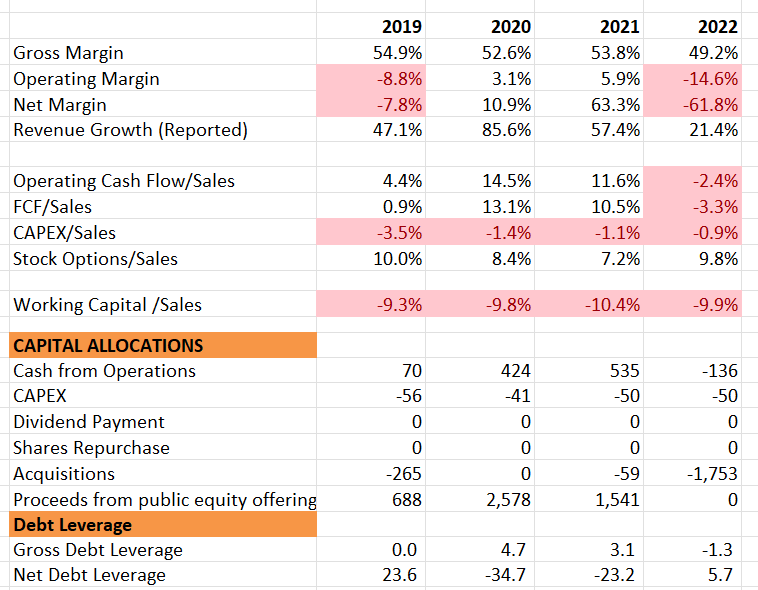

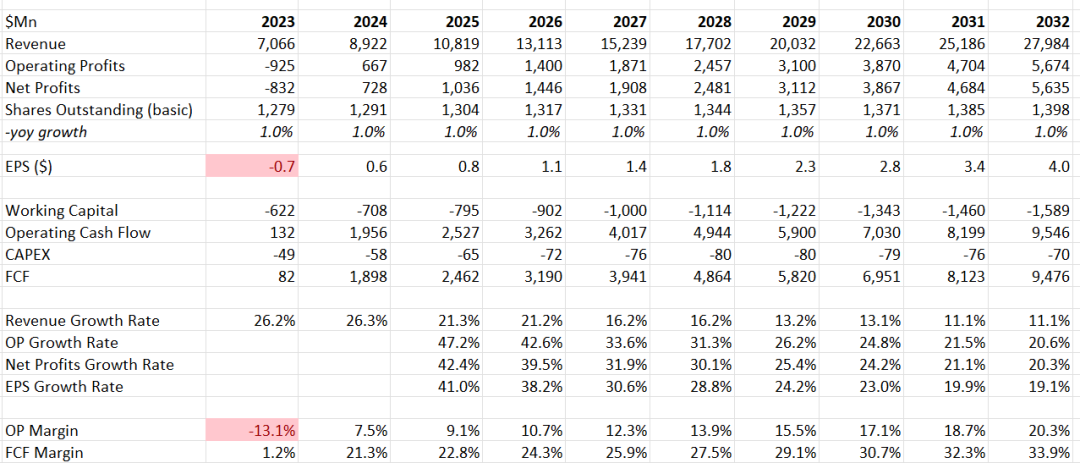

如下表所示,Shopify近年来并未产生实质性的营业利润,其自由现金流利润率也落后于其他平台公司。如果仅仅专注于总收入增长却没有实际的利润率提升,可能会遭到投资者的抵制。因此,Shopify的管理层优先考虑改善利润率和自由现金流是一个明智的选择。

Shopify年度报告

Shopify年度报告

支付业务将助推Shopify增长

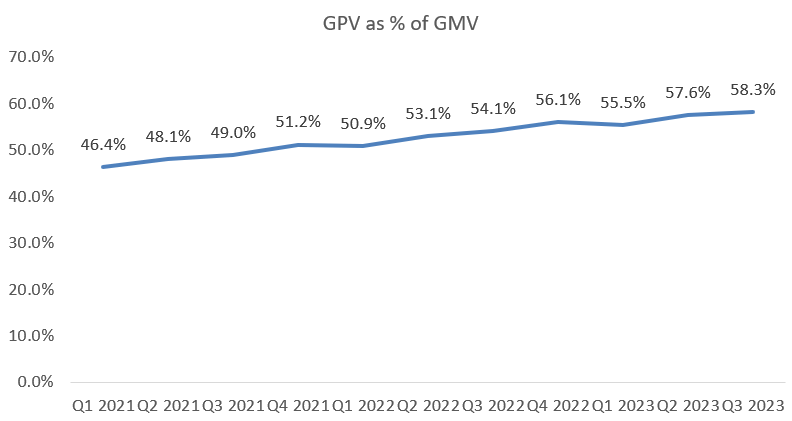

Shopify于2017年推出了Shop Pay,自那时以来,这一业务就出现了显著的增长。在2023财年第三季度,有超过1亿的买家使用了Shop Pay,在该季度促成了120亿美元的总商品交易额,同比增长达50%。下图显示了总支付交易额(GPV)占总商品交易额(GMV)的比率,这个关键指标代表了支付渗透率,该比率从2021财年第一季度的46.4%稳步增加到最近季度的58%以上。

Shopify的季度支付渗透率

Shopify的季度支付渗透率

可以说,Shop Pay对于Shopify未来的成功和增长至关重要。首先,Shop Pay仅有两步结账流程,无需额外的代码,显著提升了买家的在线支付体验。这种简便性不仅加快了结账流程,还有助于整体购物体验的改善。因此,Shop Pay在商家中获得了良好的反响,随着时间的推移,在商家中的渗透率也在不断增加。

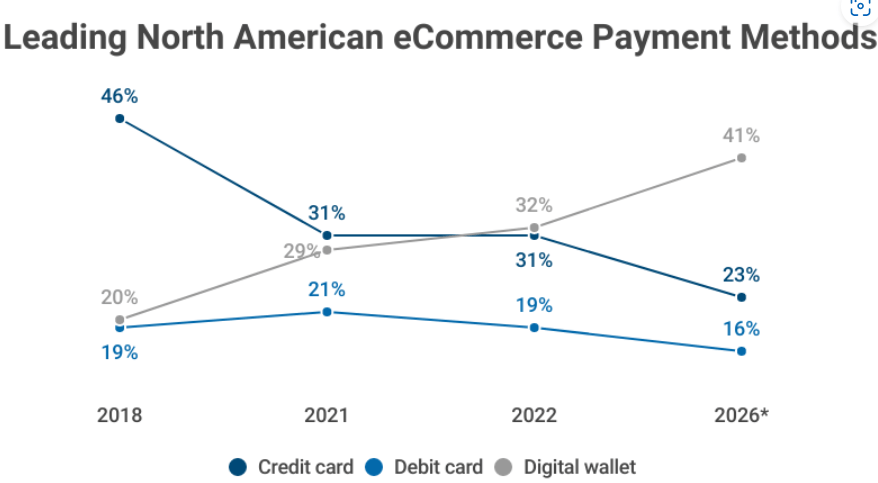

其次,根据CapitalOne的数据,数字钱包的预期增长预计将使电商渗透率从2022年的32%增加到2026年的41%。市场渗透率持续扩大的趋势,也将成为Shop Pay未来几年预期增长的重要助力。

北美电商支付渠道,数字钱包呈占比上升趋势 来源:CapitalOne

北美电商支付渠道,数字钱包呈占比上升趋势 来源:CapitalOne

最后,Shopify一直在积极投资于其购物结算平台,并推出了结算扩展工具(Checkout Extensibility),让商家能够定制结算界面。值得注意的是,其结算平台与Shop Pay完全兼容。这类产品的推出,将增强商家的忠诚度,并提高对Shop Pay的使用率。

2024财年,Shopify业绩还能更上层楼吗?

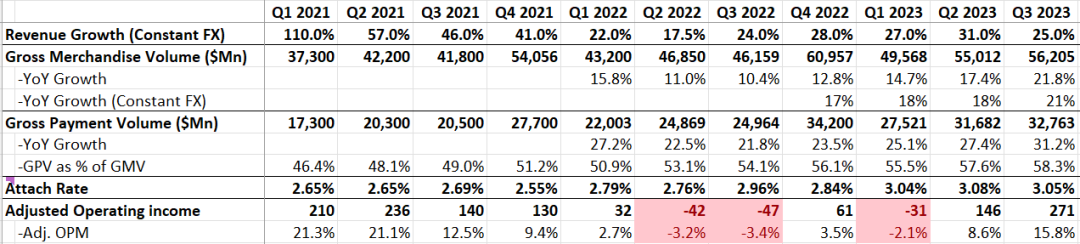

Shopify季度收入

Shopify季度收入

在资产负债表上,Shopify的净现金流达到了强劲的40亿美元。由于总收入增长和利润改善,2023财年第三季度,其自由现金流增加到2.76亿美元,较2022财年第三季度的-1.48亿美元有了显著改善。对于全年的预期,Shopify预计营收将达两位数的百分比增长。此外,预计2023财年第四季度将实现显著的利润增长,毛利率将同比提高300-400个基点。

鉴于亮眼的年度业绩和GPV、GMV的迅猛增势,Shopify在2023财年第四季度的表现可能将继续保持上升态势。展望2024财年,得益于持续的利润改善,预计Shopify将保持超过25%的营收增长率。

Shopify推出Market Pro服务,旨在为商家提供便捷的国际交易,为其在全球扩张提供了有力的支撑,避免了一些在税收、支付方面的不必要负担。在2023财年,Market Pro在美国市场取得成功之后,Shopify计划在2024财年将该服务推向其他国家,或将成为公司的一大额外收入来源。

此外,预计在2024财年,Shopify Pay将继续保持增长。如果美联储开始降息,可能会带来更为健康的年度消费支出,这有利于Shopify。通过持续控制人员招聘、减少营销和后勤支出,并且免除了物流业务的负担,可以预见,在未来的这一财年中,Shopify的利润将持续增长。

未来可期,但目前估值过高

对于Shopify2023财年第四季度的业绩预期,应该不会出现重大的意外,而对其2024财年的预测,包括25%的有机营收增长和1.3%的增长来自小规模收购。展望更远的未来,Shopify的营收增长率将逐渐放缓,到2023财年会降至10%,小规模收购将为总体增长贡献额外的1.3%

由于Shopify重新聚焦电商并积极管理人员编制和运营费用,预计其利润增长会在未来几年继续保持。到2024财年,Shopify的营业利润率将提高到20.3%,这对软件平台公司而言是较为合理的水平。

Shopify折现现金流估算

Shopify折现现金流估算

在估算模型中采用了10%的折现率,对所有估值都使用相同的假设。假设终端增长率为5%,那么当达到业务成熟期时,该公司的增长应该比总体GDP的增长更快。公允价值被计算为每股60美元,表明目前的价格相对于公允价值超出25%。从自由现金流倍数的角度来看,目前股价交易时的市盈率超过了2025财年自由现金流的40倍,所以Shopify的这一估值可能是过高的。

精彩推荐

关注我们

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

下一篇:Sungwon Hwang 喝咖啡的小猫版权维权,案件号:2024-cv-00559,2024-cv-00588

上一篇:奥迪中国新总裁将上任;PUMA携手腾讯加速数字化转型;瑞士高端制表商纷纷转向内部直营;卡夫亨氏利用生成式AI帮助决策|金耳聆音

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。