税务稽查来了!7种行为和3个案例,给跨境卖家提个醒,守住自己的钱袋子!

目前这八大行业仍然是税务局稽查重点:电商行业、建筑行业、外贸行业、劳务派遣行业、医疗美容行业、直播、文娱行业、高新技术企业、高收入人群股权转让等行业和领域。

税务总局将会联合公安部、海关总署、人民银行、最高人民检察院、国家外汇管理局开展打击假企业、假出口、假申报专项行动。对那些没有实际经营业务只为虚开发票的“假企业”,没有实际出口只为骗取退税的“假出口”,没有具备条件只为骗取税收优惠政策的“假申报”等行为被严厉打击,并充分曝光!

同时对于企业的收入、企业的社保、企业缴纳的税额、企业的库存、企业的成本、企业的利润、企业的银行账户、..这些都可能进行监管,通过大数据比对,跟同行业对比,出现异常值,以上这些都会成为税局关注的重点。

第一,企业的收入异常引发税务稽查;

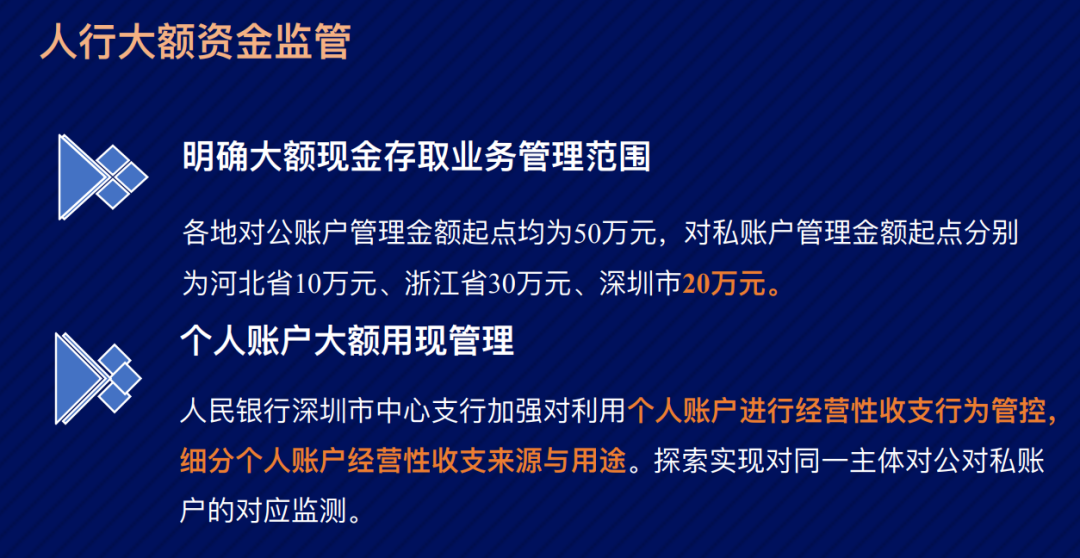

有不少跨境老板利用私人卡 、微信、支付宝等收取货款来隐匿部分收入,或存在大额收款迟迟不开发票,或给客户多开发票等等,这样的操作是有可能引发稽查的!税局不仅仅通过你申报的数据,来核实是否异常,还会通过企业银行账户、企业相关人员的银行账户、上下游企业相关账本数据、同行业收入、成本、利润情况等来稽查比对,且央行早已施行了大额现金管理试点,公转私、私转私都将会严查。

第二,企业的社保异常引发税务稽查;

随着社保入税和即将到来的金税四期,社保这块会监管越来越严,跨境老板们要注意,以下社保缴纳行为都是违法的,比如说,试用期不入社保、代别人挂靠社保、未足额或未缴纳社保、员工自愿放弃社保、不签合同就不缴社保、档案未转就不给交社保等等,特别是碰上员工举报等引发税局稽查时,卖家老板这些行为会成为税局关注的重点!

第三,企业缴纳的税额引发税务稽查;

这些税负率异常的行为是最容易被大数据监管并引发税务稽查的,卖家们要特别注意了!比如说:企业税负与本企业不同期间、与同行业其他公司对比,变动异常过高或过低、税负率与企业的开票情况、取得支出发票情况差异过大、企业的进项变动率远大于销项税额变动率、在水、电等能耗变动不大的情形下,税负率差异过大、企业大部分员工长期在个税起征点以下;员工个税申报表中的工资与企业申报的工资不一致等等...

第四,企业的库存异常引发税务稽查;

随着金税四期的到来,我们都是透明人,可能以后最懂你库存的人是税务局~税局会盘算的非常清楚,用销售的数量匹配购进的数量,从而推断库存的数量。如果库存账实不一致,企业务必引起重视,及时查找原因。

第五,企业的成本异常引发税务稽查;

比如有些企业,主营成本长期大于主营收入、公司没有车,却存在大量的加油费、差旅费、会议费、咨询费等异常、工资多申报或少申报、多结转成本,后期红冲或补发票、计提了费用却迟迟没有发票等等....注意了,以上几种情形,企业非常可能被查~

第六,企业的利润异常引发税务稽查;

比如说,和同行业比对,企业的利润偏低、报送的资产负债表与利润表勾稽关系有出入、利润表里的利润总额与企业所得税申报表中的利润总额有出入等,这些都有可能触发稽查~

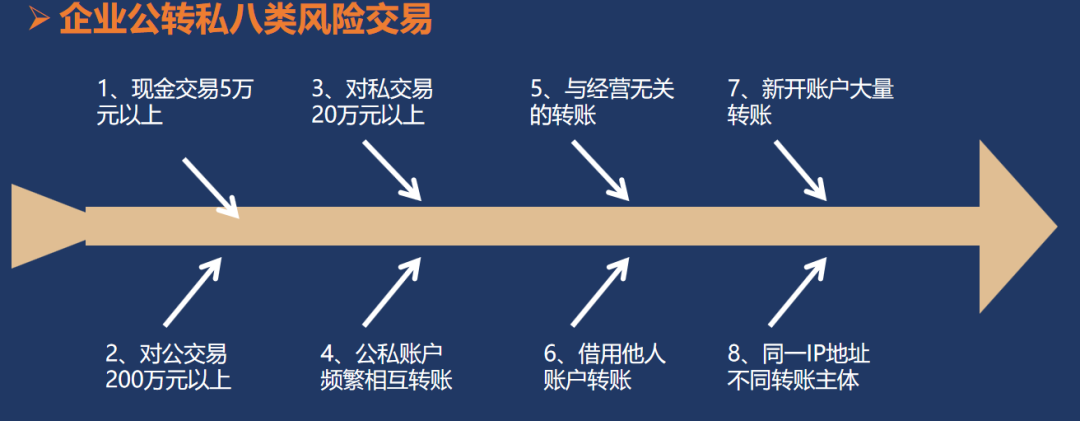

第七,银行账户异常引发税务稽查

企业的银行账号异常也会引发风险,比如说下面的公转私8类风险交易,很有可能引发税务稽查!

很多跨境卖家对税务重视程度都不够,甚至不少卖家老板还有还有一个错误认知,“我偷税漏税,如果查不到就是赚了,查到了大不了我再补,再不行就找找人。”但随着税务稽查力度越来越大,上述心理及应对税务稽查的方法是很危险的。尤其是在关键节点,如果被税务机关当作典型来抓,那处罚力度可能会更大,轻者缴纳巨额罚款,重者商业之路就此断送,更严重的可能有牢狱之灾。

对于不同体量的跨境卖家,合规的侧重点不一样,如何有效财税合规?建议跨境老板、老板娘重点阅读这三个典型的案例:

案例1:跨境电商夫妻搭档小公司,年营收500万如何合规?

【问题痛点】:深圳跨境小卖家孙总,我们夫妻2人开了一家小公司,2022年营收500万,利润50万,目前公司一周都是零申报,也没有设立财务账簿,请问这样会不会有风险?银行个人卡流水由几十万变几百万,从第三方支付平台提款到个人账号后,担心交了税就没钱赚了,国内几乎没交税;但是不交税心里又不安稳,该怎么办?

【解决方案】:

孙总首要是算准账,降低成本,增加销量,提高企业利润;其次是搭建好企业资金收款通道,确保资金阳光收汇。还可以利用税收优惠政策合理控制税负,借助香港离岸公司收汇,结合国内公司报关及退税。

案例2:12人品牌出海小公司,年营收8千万如何合规?

【问题痛点】:广州有自主出海品牌的王总,公司目前12人,主做独立站+亚马逊模式,今年营收8千万,资金流通过第三方支付平台到老板和股东的私卡,个人银行流水大,公司账户资金无法支撑正常的经营支出?私账支付供应商的货款,没有开票,如何合规?员工工资、货款等通过个人私卡支付,账上与老板资金往来大;金税四期听说更严格,有一个朋友12月就被查了罚款,怕被查怎么办?

【解决方案】:王总公司体量大,财税合规势在必行!第一,老板需要及时规避大额资金收款风险及应对银行核查;准确进行纳税申报和出口退税申报,实现资金流、货物流、发票流、合同流四流合一,合理规划收入,结合国内外税收优惠政策,合理节税;;第二,进行账务梳理,人员、工资、社保、个税等做好规划;第三,盘点供应商,与供应商重新谈判取得采购成本发票;第四,搭建企业的财务核算体系,掌握企业资金流向,财税合规后助力企业降本增效!

【问题痛点】:东莞工贸一体的刘总,B2B+B2C结合,公司目前100多人,做跨境电商多年,一直以来深耕产品,积极投入研发,2022年销售额突破10亿人民币,公司集团内股权分散,各公司业务独立利润没法合并;内控管理及资产管控不到位,企业库存浪费严重,利润低;

【解决方案】:刘总的需求不止是财税合规,首要是结合电商平台,重新梳理公司的股权架构,股权及合并报表利润要符合申报上市的条件要求;还要优化存货管理,提高存货的周转率,将存货周转天数由180天优化到80天。其次,还要新设本土主体等常规方式进行合理规划收入和节税;最后还有建立内控管理体系,梳理业务流程,符合上市公司的内控审计要求等,以便后续融资上市等~

当然,面对财税合规不同的卖家选择也不一样:

有的卖家选【激进】:不仅自己钻研各类政策漏洞,用尽税收洼地策略,利用个体户和个人独资企业的核定征收优惠政策,还要求“将税负降低到4.5%”。这样的税务筹划结果虽然短期内缴纳少,但是长远看查到被罚款会非常惨!

有的卖家选【地下】:出口货物赚外汇,资金回流走地下钱庄,利用某些地区个体户补贴政策、伪造单证做成货物贸易,最终实现资金“合规”回流。提醒一下卖家,这样的税务筹划很可能涉嫌犯罪,不仅仅要罚款还要坐牢!

有的卖家很【稳健】:老板充分利用国家税收政策,从企业顶层架构、商业模式、业务形态等方面进行规划;通过架构设计与资金通路构建,规范“发票的四流一致”、合规“公司经营的四流畅通”,搭建企业的财务核算体系,财务数据为管理层提供决策。这样的税务筹划时间周期会比较长,但是助力企业走得稳、走得远!

我们希望卖家都能行稳渐远,长远发展,这里鹰熊汇再次提醒大家,做跨境电商财税合规一定要找懂政策的专业人士去做,而不是投机取巧钻税务漏洞,利用注册“空壳”企业、伪造享受税收优惠资质等方式来偷逃税款或骗取享受税收优惠。如果你也想咨询解决财税问题,可以扫下方二维码加入跨境电商财税合规圈!

我们希望卖家都能行稳渐远,长远发展,这里鹰熊汇再次提醒大家,做跨境电商财税合规一定要找懂政策的专业人士去做,而不是投机取巧钻税务漏洞,利用注册“空壳”企业、伪造享受税收优惠资质等方式来偷逃税款或骗取享受税收优惠。如果你也想咨询解决财税问题,可以扫下方二维码加入跨境电商财税合规圈!

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。