印度退出前景:烧钱增长估值低,IPO风向看盈利

要点提示:

1. 昔日热点光环不再, IPO 风向已转:Uber IPO 首日失利, WeWork 估值接连腰斩,公开市场拒绝为扩张市场份额的烧钱大战买单,具有实打实盈利模式的公司将走热

2. 关了一道窗,还有一扇门:退出机制不止 IPO ,旧股买卖仍占大头,今年退出规模预计超过40亿美元

巧妙地包装了一番转租办公空间业务后,正处于快速成长期的初创公司 WeWork 预计将在未来几个月里上市。本月初,多家媒体报道, 相比于2019 年1月融资时470亿美元的公司估值, WeWork 首次公开募股(IPO)的估值可能会腰斩至不足一半。

上周五路透社报道, WeWork 或在考虑将估值降低至100亿美元,约为目前估值的五分之一。外界对该公司首次公开募股(IPO)能否如期进行的担忧也在与日俱增。

今年5月,一度全球估值最高的互联网初创公司之一 Uber Technologies Inc. 在美国上市,这是近年来最受期待的 IPO 之一。

但这家交通出行的市场领军者很快就惨遭滑铁卢:仅5月10日, Uber 上市首日交易结束时,其股价就下跌了近8%。之后又暴跌了22%。 Uber 在美国的小型竞争对手 Lyft Inc. 今年3月上市后,股价也出现了下跌。

这些事件,特别是 Uber 的上市,可能标志着初创公司生态的转折——全球各地的风险投资潮正在退去。有人认为,高估值、即便公司目前处于亏损状况也能获得融资的时代即将结束。

这可能会影响到许多印度独角兽公司,这些公司采取了不惜一切代价换取高增长率的经营策略,并寄希望于在未来几年内上市。

自2018年 Flipkart 创下收购纪录以来,印度的投资者一直在猜测,谁将成为下一家高价退出的印度初创公司。然而,就目前的情况来看,无论被收购还是公开上市,几乎没有迹象表明哪家印度独角兽公司能够在短期内成功退出。

投资者推高了多个印度互联网公司的估值,希望公开市场也能不计较其亏损状况,看在它们所赢来的市场份额的份上,给出高价。但当 Uber 经历了令人失望的首次公开募股、 WeWork 的估值暴跌后,这可能停留在幻想。

烧钱大战蒸发高估值

2018年5月, Walmart 同意收购 Flipkart 77% 的股份,将这家零售电商估值为210亿美元。

这是印度创业公司首次以超过10亿美元的身价被收购,也让此前规模最大的公司退出纪录显得相形见绌——2015年4月,印度电商 Snapdeal 以4亿美元将移动支付公司 Freecharge 收入麾下。

在过去20个月里,独角兽公司的数量几乎翻了一倍,这反映出投资者对于快速增长的大型互联网公司兴趣大增。

但如今, Paytm 、 Oyo 、 Ola 、 Byju’s 、 Swiggy 和 Zomato 等印度估值颇高的独角兽公司都面临着长期挑战,看起来不太可能上市。此外,这些公司的高估值也意味着有足够购买能力的投资方寥寥无几。

由于竞争对手 Google Pay 及 Walmart 旗下的 PhonePe 正豪掷数亿美元提高移动支付领域的份额, Paytm 只能想方设法来保持其市场领先地位,盈亏状况并不好看。

截至3月31日的财政年度中, Paytm 的母公司 One97 Communications Ltd 亏损了421.72亿印度卢比(约合5.91亿美元),超过了前一年的160.434亿印度卢比(约合2.25亿美元)。

该公司在2019财年的收入仅增长了8.2%,总计357.967亿印度卢比(约合5.02亿美元)。该公司的电商业务 Paytm Mall 也未能撼动 Flipkart 和 Amazon 的主导地位。尽管 Paytm Mall 在7月从 eBay 成功融资1.5亿美元,但在电商市场中仍为边缘玩家。

外卖类初创公司 Swiggy 和 Zomato 则陷入了代价高昂、且没有任何缓和迹象的市场争夺战,两家公司由此遭受的损失明显增加。处于 Ola 核心地位的打车业务增长率出现了大幅下滑,但外卖及支付等其他业务还尚未起步。

Oyo 虽已在全球范围内掀起了前所未有的扩张热潮,但未来数年,这家公司都不得不四处寻求巨额投资。有批评人士也指出,Oyo 从本质上来说是一家酒店,而不是所谓的互联网公司,后者的估值通常高于传统同行。

无论如何,即便在印度等较老的市场,Oyo 也尚未证明其商业模式可以盈利。

互联网初创公司生态系统中的希望只剩下 Flipkart 。早在 Walmart 收购 Flipkart 时,就宣布时机成熟后会让 Flipkart 上市。

但考虑到 Flipkart 会继续投入数十亿美元以扩大自身业务,投资者认为该公司未来短期内很难实现盈利。

同时,Flipkart 还要面临 Reliance Industries Ltd 旗下电商业务的威胁,上市之路不易。

“消费互联网独角兽公司仍然没有取得很好的单位经济效益,所以在未来两三年内,任何一家公司的上市可能性都很小,” 风投公司 India Quotient 的创始合伙人 Anand Lunia 表示。

Uber “翻车”,殃及互联网

除自身问题外,也有其他因素导致印度互联网初创公司的上市前景一片黯淡。Uber 上市首日糟糕的表现引起了全球投资者的质疑,这种不惜一切代价增长的商业模式是否明智?

在过去十年里,Uber 是融资热潮的源头,引领了创业公司长期保持私有而非寻求上市的潮流。但现在,备受期待的首次公开募股却表现不佳,以亏损来换取高增长这种模式在未来几年内可能不再有吸引力。

“Uber 的 IPO 和 WeWork 即将进行的 IPO 表明,私募和公开市场估值之间存在着很大的鸿沟,特别是对于高增长的消费互联网公司而言,维持增长意味着公司将消耗大量投资,”风险借贷基金 InnoVen Capital India 的首席执行官 Ashish Sharma 表示。

“与几年前不同的是,我们如今在网约车、外卖等领域已经有了许多大型科技公司的公开市场估值作为基准,这将转而影响这些领域里私募估值的走势。尽管现在对 Uber 等标杆型公司做出定论还为时尚早,它们未来的表现也可能会为投资者带来惊喜,但有一件事是明确的——公开市场的投资者对消耗大量现金的企业兴趣有限,因为它们的盈利路径还不明确。”

SoftBank 是 Uber 和 WeWork 的最大投资者。这两家公司被视为 SoftBank 大量投资成熟型科技创业公司后所取得的第一批成果。通过旗下的千亿级基金 Vision Fund , SoftBank 向 Uber 和 WeWork 一共投资了将近200亿美元。这家日本投资公司在7月宣布又成立了一个千亿级基金。

SoftBank 也是 Paytm、Oyo 和 Ola 这三家估值较高的印度独角兽公司的主要投资者。就目前而言, SoftBank 对印度的投资欲望仍像以往一样强劲。

但是,如果更多由 SoftBank 投资的公司在上市后表现得举步维艰,这家日本投资公司可能就不得不重新审视当前的积极战略。

“ SoftBank 一直是消费互联网公司高估值的主要助推力,”当地一位匿名的风险投资家表示。“如果他们投资的公司不能成功退出,那将对整个消费互联网领域产生一系列连锁效应。”

上市东风已转向

但无论消费互联网公司是否迎来寒冬,Freshworks(前身为 Freshdesk)可能都是投资印度大型初创公司时的最佳选择。Freshworks 今年底前准备赴美上市。

去年, Freshworks 还聘请了前 AppDynamics 高管 Suresh Seshadri(注:AppDynamics 是一家美国的软件创业公司,在2017年1月即将上市时被 Cisco 以37亿美元收购)。

据两位知情人士透露,为了做好上市准备, Freshworks 已经开始招募其他初级管理人员。该公司可能会邀请投行在年底前进行首次公开募股。

2018年8月, Freshworks 获得了来自 Sequoia Capital、 Accel Partners 和 CapitalG 1亿美元的最近一轮融资,当时的公司估值达到15亿美元。

FreshWorks 尚未披露其财务状况,但据说已拥有可盈利的商业模式,且软件产品公司通常需要的外部资金较少。

FreshWorks 的发言人称:“我们专注于推动新市场的增长,并加强现有的市场地位。我们将考虑所有的投资选择,包括上市,如果它适合当下的公司发展的话”。

除了 FreshWorks,另一家物流独角兽公司 Delhivery 也曾考虑过上市。但从 SoftBank 融资3.5亿美元后,该公司搁置了上市计划。

投资者表示,除独角兽初创公司之外,那些已筹集到风险投资、业务不仅限于互联网领域的小公司可能在不久的将来会得到更好的上市机会。

“就上市而言,除了互联网初创公司,你还会看到已经获得风投投资的、金融服务或消费等领域的公司,它们更有机会上市,”Norwest Venture Partners India 的总经理 Niren Shah 称。

“这些公司的规模没有消费互联网独角兽那么大,但它们有实打实的盈利,而如果一间公司要上市,必须具备这一点。”

即使在互联网公司中,那些商业模式更加稳定的小型初创公司也似乎更适合上市。今年6月,为中小型企业的服务平台 IndiaMART InterMESH Ltd 就在印度国家证券交易所成功上市。

退出机制不止IPO

可以肯定的是,不上市并不意味着投资者的投资流动性变差。在 Flipkart 被收购之前,创业公司的退出机制就已经变多了。大部分通过旧股交易,这些交易价值数千亿印度卢比,可帮助风投将现金返还给 LP ,并筹集新资金。

根据 Venture Intelligence 提供的数据显示,风险投资者在2017 年赚得约28亿美元,高于2016年的18亿美元。今年的退出规模可能超过40亿美元,这个规模的一半已经通过 Oyo 实现了。

7月, Oyo 的 CEO Ritesh Agarwal 宣布,通过向公司早期投资者 Lightspeed Venture Partners 和 Sequoia India 那里回购股票,他将向该公司投资20亿美元。

像 Oyo 规模这样大的交易并不常见,旧股买卖仍将继续成为投资者获得流动性的主要来源。此外,随着 Reliance、Naspers 和 Walmart 等大公司尝试扩张版图,中小型企业收购案例可能也会增加。

“私募股权投资和其他后期投资者对消费互联网初创公司的需求非常旺盛,” 风险债务基金 Alteria Capital 的管理合伙人 Vinod Murali 称。

“他们将从独角兽及其他快速增长公司的早期投资者那里购买股票。在可预见的未来,大多数退出方式都将借由这种方式实现,而非上市或收购。”

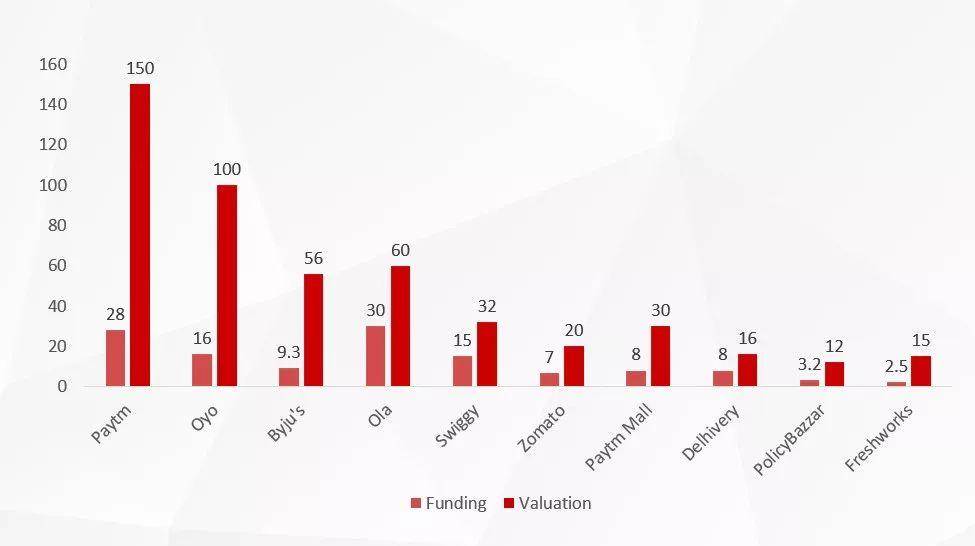

印度前十大独角兽公司小贴士

Paytm 正面临来自 Google、PhonePe、Amazon Pay 等公司的激烈竞争,短期内上市可能性不大。

Oyo 处于积极扩张阶段,未来数年都需要投入巨额资金。

Byju’s 正在进军国际市场,短期内需要大量投资。

Ola 处于核心地位的网约车业务增长率下滑,其他业务线尚在发展阶段。

Swiggy 正和 Zomato 进行激烈的市场争夺战,亏损增长。

Zomato 在市场推广、折扣优惠和员工薪水方面花费过高,蒙受了很大损失。

Paytm Mall 在由 Flipkart 和 Amazon 主导的市场里处于边缘地位。

Delhivery 在今年初获得 SoftBank 的投资后,搁置了上市计划。

PolicyBazzar 在获得 SoftBank 的投资后,改变上市计划,转而专注于更快速的扩张。

Freshworks 被投资者认为是最有可能成功上市的初创公司。

印度排名前十的独角兽公司融资及估值状况(亿美元)

编 | 郭辰@36氪出海

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

上一篇:美国OTT用户占比达51.7% 传统电视行业爆发新蓝海?|德外视窗

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。